Hedging Dinamico

Aspetti Matematici e Costruizione Favorevole

In questo articolo: concetti di massima e best practice di gestione dell'hedging con il rebalacing matematico richiesto nel tempo; poi una correlazione favorevole per mercato pro o contro la posizione primaria.

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

L’hedging è una prassi importante dell’attività di trading e soprattutto per i portafogli con profilo di investimento; è trattata in modo introduttivo in questo articolo a cui rimando per brevità: Trading con Hedging.

Come posizione finanziaria in PTF anche l’hedging va gestito e diventa anch’esso soggetto ad una componente di gestione dinamica. I motivi per quale l’hedging va gestito sono molteplici e fra questi si evidenziano i principali:

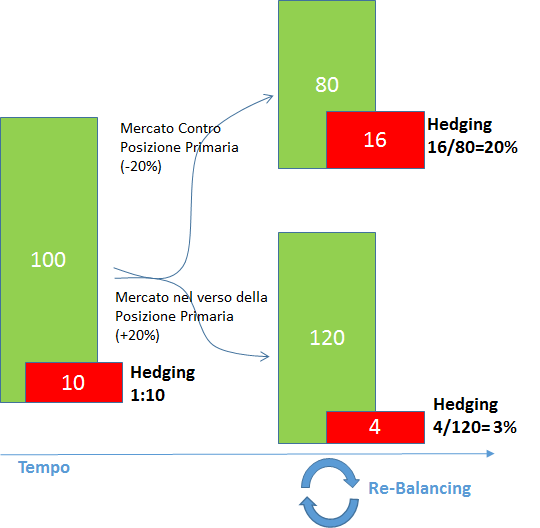

Facciamo un esempio semplice: sono long su S&P500 e ho un 10% della posizione in capitale investita in hedging con un prodotto a leva 3 short sull’indice. Se l’indice perde il 20% la posizione di hedging dovrebbe apprezzarsi, quindi facendo i conti -20/100 di capitale li perdo dalla posizione primaria ma ho un +(20*3)% di 10/100 dall’hedging, quindi un 6/100 di recupero. Questa nuova situazione, mantenendo invariato l’investito, vede adesso che un capitale di 80 è protetto da un 16, quindi ho un hedging del 20%. In pratica si è raddoppiata e per un mercato che scende sarò più protetto ma per mercato che sale sarò più zavorrato nella performance. E’ chiaro che quindi a parità di condizioni di rischio e di profilo di rischio si dovranno vendere delle posizioni per bilanciare la situazione come in origine (nell'esempio al 10%). Oppure potrò decidere di variarie quanto in origine, ossia aumentare l’hedging per non subire il rischio di perdita operativa ulteriore (ad esempio portando l'hedging fino al 100%) oppure al totale contrario levarlo perché prevedo un recupero, ossia suppongo/prevedo che il mercato è su un bottom; oppure potrei rimodulare con diversa granularità, fra cui anche aumentare l'esposizione sulla posizione primaria. La variazione del peso dell'hedging è quindi una decisione del piano di trading o della strategia di PTF, decisione in genere delicata, soggettiva e di scenario tecnico/finanziario.

Come posizione finanziaria in PTF anche l’hedging va gestito e diventa anch’esso soggetto ad una componente di gestione dinamica. I motivi per quale l’hedging va gestito sono molteplici e fra questi si evidenziano i principali:

- un cambiamento ai razionali stessi che portano ad aprire una posizione di hedging, tipo la diminuzione di rischio sulla posizione primaria frutto di un mutato scenario finanziario, aziendale, politico, sociale ecc.

- Gli effetti della matematica al variare dei prezzi di mercato e quindi del peso relativo posizioni primarie e di hedging; in genere si va long sul mercato e short a copertura (hedging), ma nulla vieta che possa essere il contrario e le valutazioni che seguono rimangono invariate.

- Il cambio di profilo di rischio del PTF (portafoglio) ossia del soggetto a cui appartiene.

Facciamo un esempio semplice: sono long su S&P500 e ho un 10% della posizione in capitale investita in hedging con un prodotto a leva 3 short sull’indice. Se l’indice perde il 20% la posizione di hedging dovrebbe apprezzarsi, quindi facendo i conti -20/100 di capitale li perdo dalla posizione primaria ma ho un +(20*3)% di 10/100 dall’hedging, quindi un 6/100 di recupero. Questa nuova situazione, mantenendo invariato l’investito, vede adesso che un capitale di 80 è protetto da un 16, quindi ho un hedging del 20%. In pratica si è raddoppiata e per un mercato che scende sarò più protetto ma per mercato che sale sarò più zavorrato nella performance. E’ chiaro che quindi a parità di condizioni di rischio e di profilo di rischio si dovranno vendere delle posizioni per bilanciare la situazione come in origine (nell'esempio al 10%). Oppure potrò decidere di variarie quanto in origine, ossia aumentare l’hedging per non subire il rischio di perdita operativa ulteriore (ad esempio portando l'hedging fino al 100%) oppure al totale contrario levarlo perché prevedo un recupero, ossia suppongo/prevedo che il mercato è su un bottom; oppure potrei rimodulare con diversa granularità, fra cui anche aumentare l'esposizione sulla posizione primaria. La variazione del peso dell'hedging è quindi una decisione del piano di trading o della strategia di PTF, decisione in genere delicata, soggettiva e di scenario tecnico/finanziario.

Ma le cose non sono semplici nel senso che se la posizione di hedging non è direttamente correlata alla primaria, come lo è nel caso più semplice di long su indice e short su prodotto inverso, può verificarsi che la variazione della posizione primaria (es un insieme di titoli bancari, oil, consumer ecc.. presi su diversi mercati) non sia bilanciata dalla posizione di heding in modo proporzionale (es lo short dell'esempio sopra, sui due indici principali dei mercati dove ho investito), ad esempio perché un indice non piega affatto o lo fa in modo estremamente limitato; di contro potrebbe anche essere sovra-performante perché uno dei due storna con maggiore violenza rispetto ai titoli di PTF. Spero sia chiaro.

E’ chiaro quindi che non ci sono regole matematiche per dire come regolare matematicamente la posizione, se non nel caso più semplice su indicato (correlazione diretta con prodotto inverso), a cui bisognerebbe tendere sempre cercando di costruire una posizione di hedging sempre più "accurata" (correlata) possibile; ad esempio per un PTF long ben nutrito di titoli del settore OIL potrei comprare uno short su Crude anziché short 3 indici major, oppure se ho titolo bancari con elevato peso potrei prendere anche un ETF short legato al settore Bancario.

La gestione dinamica quindi va fatta partendo da qualcosa che mi possa dare la correlazione più vantaggiosa possibile, ossia innanzitutto correlata in modo preciso (già cosa difficile) e poi possibilmente anche a favore. Come sia possibile "a favore" è una domanda altrettanto difficile, ma capiamo l’obiettivo e capiamo anche delle possibilità di contesto. In primis l’hedging dovrebbe sovraperformare il ribasso del PTF e poi in caso di rialzo dovrebbe essere sotto-performante, quindi ridurre la perdita teorica. Questo non è possibile con una posizione derivata, di per se, ma con un mix di posizioni che agiscano su prodotti diversi non strettamente correlati in modo inverso (ossia decorrelati) è possibile farlo o quantomeno provarci. Pensiamo ad esempio ad PTF come quello descritto prima, probabilmente comprando short su indice, su crude ma anche un bel long su Gold, le cose sui ribassi potrebbero funzionare in modo correlato come da aspettativa (anche per via del Gold che dovrebbe apprezzarsi) ma sui rialzi il Gold potrebbe tenere ed addirittura apprezzarsi in scia all'aumento dell'equity, e quindi la posizione di hedge sotto-performa in perdita rispetto all'apprezzamento della primaria su equity. Questo è solo un esempio ma lascia chiaro il concetto di capacità di costruzione del hedging e quindi della sua gestione nel tempo.

E’ chiaro quindi che non ci sono regole matematiche per dire come regolare matematicamente la posizione, se non nel caso più semplice su indicato (correlazione diretta con prodotto inverso), a cui bisognerebbe tendere sempre cercando di costruire una posizione di hedging sempre più "accurata" (correlata) possibile; ad esempio per un PTF long ben nutrito di titoli del settore OIL potrei comprare uno short su Crude anziché short 3 indici major, oppure se ho titolo bancari con elevato peso potrei prendere anche un ETF short legato al settore Bancario.

La gestione dinamica quindi va fatta partendo da qualcosa che mi possa dare la correlazione più vantaggiosa possibile, ossia innanzitutto correlata in modo preciso (già cosa difficile) e poi possibilmente anche a favore. Come sia possibile "a favore" è una domanda altrettanto difficile, ma capiamo l’obiettivo e capiamo anche delle possibilità di contesto. In primis l’hedging dovrebbe sovraperformare il ribasso del PTF e poi in caso di rialzo dovrebbe essere sotto-performante, quindi ridurre la perdita teorica. Questo non è possibile con una posizione derivata, di per se, ma con un mix di posizioni che agiscano su prodotti diversi non strettamente correlati in modo inverso (ossia decorrelati) è possibile farlo o quantomeno provarci. Pensiamo ad esempio ad PTF come quello descritto prima, probabilmente comprando short su indice, su crude ma anche un bel long su Gold, le cose sui ribassi potrebbero funzionare in modo correlato come da aspettativa (anche per via del Gold che dovrebbe apprezzarsi) ma sui rialzi il Gold potrebbe tenere ed addirittura apprezzarsi in scia all'aumento dell'equity, e quindi la posizione di hedge sotto-performa in perdita rispetto all'apprezzamento della primaria su equity. Questo è solo un esempio ma lascia chiaro il concetto di capacità di costruzione del hedging e quindi della sua gestione nel tempo.