La Matematica dei Certificati a Leva Fissa Daily x7

In questo articolo: una discussione non rigorosamente "da matematico" sugli aspetti matematici dei prodotti a leva daily, ed in particolare sui certificati a leva fissa 7 del comparto SeDex; sono evidenziati fatti che hanno un impatto importante sul modo di utilizzo di questi prodotti e su strategie d'utilizzo.

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

In un articolo precedente, Performance di Prodotti a Leva Fissa Daily, si erano esposte alcune caratteristiche macro dei prodotti a leva fissa daily, focalizzando quelli a leva 5 per le valutazioni di merito. In un altro articolo, Il Guadagno Facile con i Certificati a Leva Fissa 7 Daily, sono stati trattati aspetti psicologici e best-practice operative su questi prodotti. Questo articolo invece vuole rifare il punto sui certificati a leva 7 che si sono enormemente diffusi nella comunità dei trader ma che vengono utilizzati in modo sistematicamente errato producendo risultati fortemente fallimentari. Vediamo il perchè forendo degli esempi tipici.

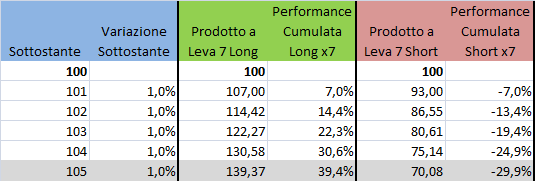

Come noto un certificato a leva 7 daily, come qualsiasi altro certificato o prodotto finanziario a leva daily, replica giornalmente la performance del sottostante moltiplicata per una leva, ossia 7 volte se rialzista e -7 volte se ribassista (ossia per un leva 7 short se l'indice performa -1% il certificato si apprezza del +7%). I meccanismi matematici sono tali che se una certa performance del sottostante (es +5%) viene fatta in un più giorni anizichè in un solo giorno il certificato si apprezzerà di più di quanto si sarebbe apprezzato in un solo giorno: ad esempio se la performance del 5% viene fatta in 5 giorni (crescendo del 1% al giorno) anzichè in uno, il certificato si apprezza quasi del 40% anzichè del 35% che sarebbe stato fatto in un solo giorno. La figura sotto ne è una rappresentazione; si noterà anche che il prodotto a leva fissa daily contrario al verso del mercato (short) perderà di meno di quanto sarebbe accaduto in un solo giorno. Questo fatto, che alcuni chiamano meccanismo di leva composta o cumulata, è un mero aspetto matematico derivato dal fatto che la performance del prodotto è calcolata ogni giorno su un valore diverso, valore che contiene in sè il risultato matematico della leva dei giorni precedenti, quindi un incremento nel caso di apprezzamento ed un decremento nel caso di deprezzamento. In questo caso il meccanismo di leva è favorevole, produce performance complessive superiori a quelle maturate sul sottostante applicando la stessa leva, grazie alla persistenza del trend.

Va tuttavia considerato l'effetto negativo di questi principio di leva cumulata, ed in particolare che per un ritorno del sottostante al valore origine, il prodotto finanziario definito su base "performance giornaliera" (il x7 nello specifico) non ritorna a valere quanto valeva prima, perchè la leva si applica poi su un valore superiore, quello cumulato, producendo effetti superiori a quelli "benefici" descritti prima.

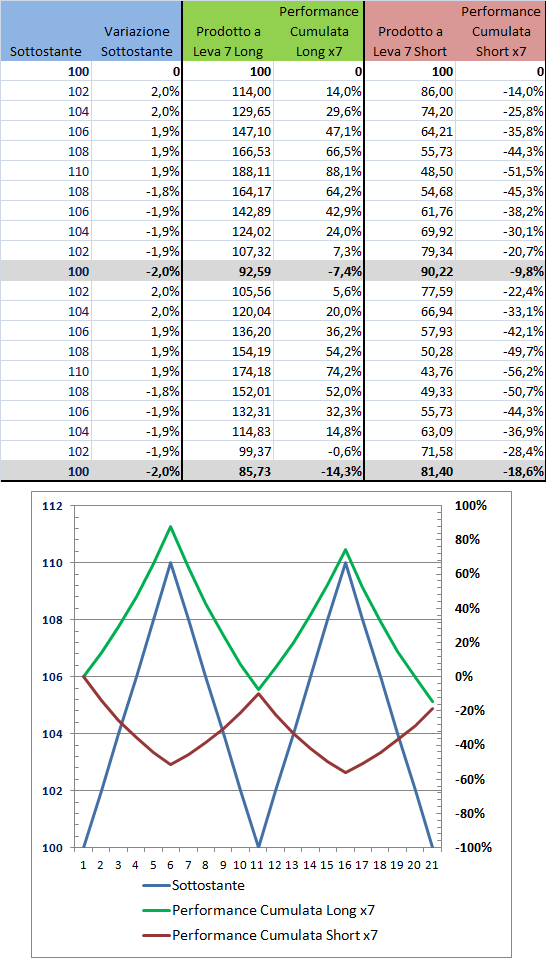

Sui leva 7 questo effetto è particolarmente forte proprio per via dell'alta leva; inoltre lo scarto dal prezzo origine dipende essenzialmente dalle ampiezze e dal numero delle oscillazioni e, comunque vada, nel tempo produce un degrado costante del valore del certificato. Nell'esempio qui di sotto vediamo un andamento lineare del sottostante che da 100 va a 110 (+10%) e ritorna a 100, per due volte. Per semplicità tutti i prodotti, sottostante e leva long e short, valgono 100 all'inizio della simulazione. Le due fasi ed i risultati sono evidenziati in grigio nella tabella dei prezzi. Il prodotto long x7 già al primo ritorno del sottostante a 100 vale meno di quanto valeva in origine (92,59, ossia -7,4% rispetto ai suoi 100 iniziali) ed al secondo ritorno a 100 (sempre di sottostante) raddoppia questo deprezzamento (vale 85,73 ossia il -14,3% rispetto al suo 100 iniziale). Il prodotto short, che invece non è mai passato in positivo, fa anche peggio, perde il 18.6% al termine dei due round. La figura rappresenta le performance nel tempo, in cui l'asse delle ordinate a sinistra è per il sottostante e quella a destra è delle performance percentuali dei prodotti a leva 7 long e short ()in modo da essere confrontabile con l'andamento del sottostante). Si noteranno appunto gli andamenti sistematicamente sotto lo 0% al termine del movimento oscillatorio del sottostante.

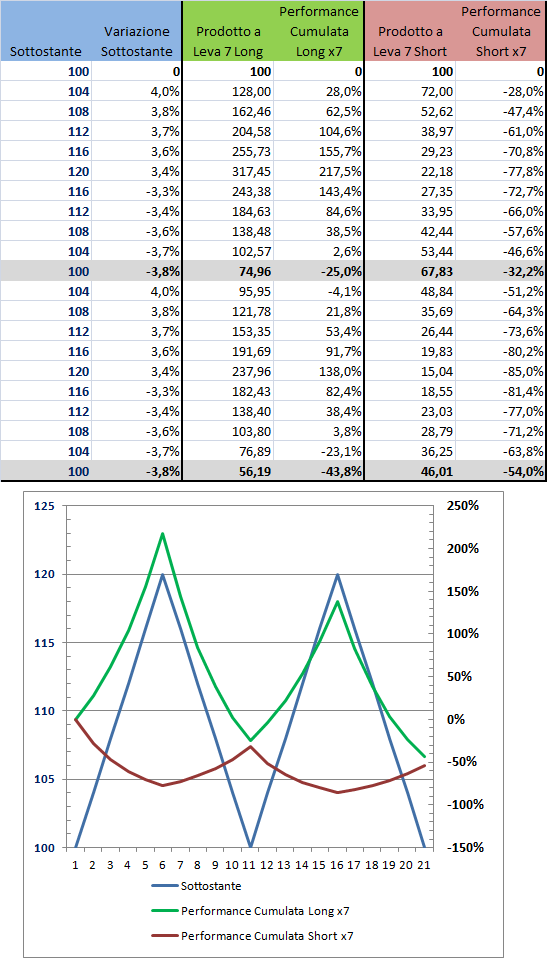

Quest'altro esempio è meno realistico in quanto ha performance di circa il 4% daily, con incrementi e decrementi regolari di 4 euro al giorno sul sottostante, ma si noterà come le perdite si inaspriscano sia sul prodotto rialzista, che per il ritorno del sottostante a 100 perde il 25% e al secondo ciclo il 43.8%, e soprattuto per quello contrario al verso del mercato (lo short) che già dal primo ritorno del sottostante perde il 32% ed al secondo il 54% ! Questo fatto significa che non c'è modo di strappare un pareggio se non immettendo parecchio capitale aggiuntivo, con tutti i rischi derivati da questo approccio, ossia moltiplicazione delle perdite in termini capitali. Si osservino bene, inoltre, gli esiti di questi deprezzamenti in solo 21 osservazioni che possono corrispondere ad un mese di borsa. Si pensi a cosa può succedere tenendo il prodotto in portafoglio per un periodo più lungo con mercato che procede contro la direzione del certificato.

Molte persone si sono accorte, in modo assolutamente tardivo e nonostante la presenza degli articoli su indicati, che i prodotti a leva 7, per un ritorno del sottostante ad un certo prezzo, non ritornano a valere quanto valevano prima. Solo a posteriori, confrontando il valore dell'indice ed il valore del prodotto in due tempi distinti, hanno constatato deprezzamenti notevoli con forti perdite sul portafoglio. Questo articolo chiarisce che il problema non è dell'emittente e non è del sottostante, sarebbe uguale su una commodity come Crude, su DAX, su posizioni rialziste (long) e ribassiste (short): è solo un fatto matematico (e non una anomalia) della leva cumulata su performance daily, che vale con qualsiasi prodotto a leva fissa daily (es ETF a leva 2 o 3) e che si è cercato di spiegare con degli esempi, omettendo la formula matematica e la sua rappresentazione formale che è complessa e non porta un alcuni vantaggio immediato. Non ci sono quindi anomalie, e non ci sono truffe, la "finezza finanziaria" è proprio nella definzione prestazionale su base leva daily, nella mera matematica su cui si basa il prodotto. Questi prodotti NON possono essere utilizzati, quindi, per accumulare o per gestire un trading range, vanno utilizzati per un trade direzionale e/o per un periodo limitato di tempo ,in cui il sottostante dovrebbe oscillare poco, proprio per evitare gli effetti della leva composta, visto che il deprezzamento è notevole e si amplifica nel tempo. Nel modo più assoluto non possono quindi essere utilizzati come strumenti di accumulo di un sottostante, il degrado è sistematico per un sottostante che oscilla nell'ìntorno della parità.

E' davvero assurdo, poi, constatare attività di trading su questi prodotti da 50K€ di capitale in su, addirittura qualcuno nell'ordine dei 300K€. Indipendentemente dalle facoltà di chi fa trading, con cifre di questo tipo sarebbe decisiamente meglio utilizzare prodotti future, tipo FIB e MINI-FIB, che per un ritorno al sottostante varranno lo stesso (ricordo però "lo svantaggio" di perdite illimitate). Infatti la marginazione imposta per l'acquisto del/dei contratti sarebbe del tutto compatibile con il capitale a disposizione e produrrebbe performance per punti di indice, anzichè per punti percentuali di indice, del tutto comparabili a quelle del prodotto a leva 7. Quando il prodotto è lagato ad una quota, non ad una performance daily, queste problematiche spariscono. Meglio ancora dei contratti future sarebbero le opzioni future, che anche se dipendono dal tempo, non hanno lo svantaggio della perdita illimitata, come invece ha il future, se si compra e non si vende allo scoperto (ossia compro una call o compro una put e non vendo allo scoperto ne call ne put). Mal che vada l'opzione comprata varrà 0 e perdo tutto il capitale, non certo dell'entità del prodotto a leva 7, per aver performance paragonabili. Sono sicuramente prodotti che, per cifre come quelle su indicate, sono più idonei a gestire una attività speculativa ed audace di trading in un dato range, anche se l'operatività con i derivati non è idonea a nessun profilo di rischio e non può quindi essere raccomandata a nessuno.