Investire su Oro

Oro fisico e Prodotti Finanziari di riferimento

In questo articolo: panoramica su come investire in prodotti finanziari legati all'oro o su oro fisico. Differenze tra i vari prodotti finanziari, basati su future o prezzo spot, prodotti derivati future, warrant ed ETF.

INDICE CORSO DI BORSA TRADING WAYS

La pubblicità ci consente di portare avanti il sito senza metterci del nostro e mantenendo quella totale autonomia ed indipendenza che ci ha sempre contraddistinto ...

L’oro è la commodity di eccellenza su cui si può investire o speculare in due diverse modalità:

Vediamo una sintetica panoramica delle possibilità:

- in oro fisico che si può acquisire con diverse forme, tipo lingotti da 12 Kg, lingotti da 1Kg, lingottini, placche e monete a secondo della propria facoltà. In alternativa alla vera e propria materia prima, si va poi su un discorso che è meno legato al prezzo dell’oro in quanto subentrano elementi di valutazione artistica e storica come quelli degli oggetti di oreficeria o di numismatica, in cui l'oro è solo una parte del valore. Per l’oro fisico è possibile operare in modo classico (es acquisto di una placca da conservare in cassetta di sicurezza o "dietro mattonella") ma anche in maniera telematica attraverso dei “provider,” tipo Bullion Vault, che si occupano di comprarlo, custodirlo in sicurezza e rivenderlo su richiesta. Rimando al sito BullionVault per maggiori dettagli, uno dei provider di questo servizio che in effetti sembra essere il migliore con una posizione ben consolidata e "trustable" su questo tipo di business. Oro fisico quindi è una prima valida modalità di investimento, classica ma anche moderna sul canale telematico.

- in oro finanziario: sui mercati finanziari l’oro ha diversi prodotti di riferimento, che in alcuni casi hanno differenze sensibili che vogliamo evidenziare in questa sede. Sotto tutti pezzi di carta, ad ogni buon conto. Non prenderemo in considerazione prodotti di mercati paralleli e non ufficiali, come quelli di broker, per le solite ragioni descritte in altri articoli di questo corso. Evitiamo inoltre di commentare alcuni spot pubblicitari tematici, proprio su questi prodotti, da parte di piccoli o grandi broker finanziari.

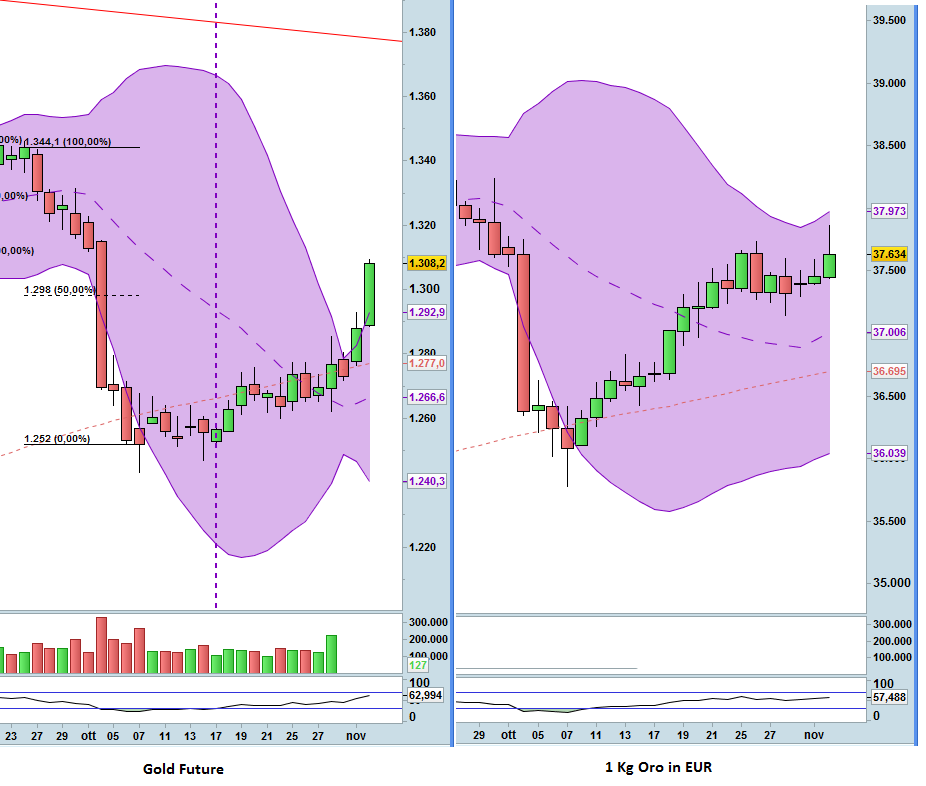

Sui mercati finanziari ci sono una serie di prodotti derivati, fra cui i future (a scadenza Febbraio, Aprile, Giugno, Agosto, Ottobre e Dicembre) con la catena quotata sulla borsa americana di NY CBOT, praticamente 24 ore. In verità ci sono diversi prodotti finanziari di riferimento, legati al sottostante prezzo dell’oncia d’oro o del kg d’oro o del future stesso; sono prodotti che non sono del tutto equivalenti ed in particolare i prodotti finanziari legati alla quotazione dell’oro fisico “prezzo spot” (esempio alcuni ETF) possono avere andamenti anche ben diversi da quelli dei contatti future, che per definizione quotano una prospettiva a scadenza, come successo in modo abbastanza evidente a fine ottobre 2016 (inizio novembre 2017) con andamenti quantitativamente differenti evidenziati dal grafico sottostante (cliccare per ingrandire). Il grafico è riferito al future di prima scadenza ed al prezzo del Kg di Oro in moneta Euro; proprio il cambio EUR/USD introduce una seconda variabile, oltre quella primaria (prezzo dell’oro future o spot), per i prodotti finanziari quotati in divisa Euro.

Vediamo una sintetica panoramica delle possibilità:

- Future: il future sull'oro è un contratto derivato e segue tutte le regole di questi contratti, quale deposito iniziale, marginazioni con successivi aggiornamenti ecc.. Ad esempio per un "mini NY Gold Futures" alcune SIM richedono 1.680€ di marginazione, per i "Gold Futures" 7.500€. I future in genere sono prodotti da speculatori professionisti o da grandi operatori, piuttosto che da aziende minerarie che li usano per coprirsi dal rischio di ribasso del prezzo sul mercato (ossia come hedging finanziario), comprando appunto prodotti ribassisti (short o put). Sottoscrivere un contratto future non è mai economico oltre a comportare rischi di una certa entità, soprattutto quando si vende allo scoperto (rischio di perdita illimitata, ossia oltre il capitale di garanzia). Inoltre il future scade in tempi relativamente brevi e quindi investire in accumulo su un future non può essere una modalità operativa corretta. I derivati future non sono idonei a nessun profilo di investimento e non consigliamo quindi questa modalità operativa come forma di investimento su Oro, ma a livello di trading è possibile scambiare Gold. Un contratto vale 100 Troy once (1 unità è pari a circa 31 grammi). del valore di circa 150.000$ (per esempio con il valore di 1 Kg intorno a 40K€) e con un moltiplicatore del contratto dato dal valore di un punto indice di 100$, con un tick minimo 0,1 pari a 10$. La dimensione del contratto è data dal prodotto fra il prezzo del future ed il valore del moltiplicatore del contratto, ad esempio se il prezzo del future è pari a 1440,00 punti indice, gestire un solo contratto future ha una dimensione pari a 1440,00x 100$ = 144.000$. Per il mini-gold 1 punto di indice vale solo 25$. Quindi con un contratto Gold Future per 10 punti di indice si guadagano o perdono 1000$ (es da 1440 a 1450), con un mini-gold "solo" 250.

- Gold Warrant: i gold warrant sono invece le opzioni (option) sull’oro, equivalenti a quelle su azioni ed obbligazioni e quindi hanno un rischio diverso rispetto al future come tutte le opzioni (perdita limitata al premio, nel caso di acquisto e non di vendita allo scoperto). Normalmente vengono ricercate le put, che danno la possibilità di ricevere la differenza tra il prezzo di mercato dell’oro ed il prezzo di esercizio del warrant. Alcuni di questi warrant offrono un tasso d’interesse e possono anche essere convertiti in oro, prima o dopo le scadenze del titolo, quindi il portatore di warrant ha un’opzione sul prezzo dell’oro che può rende anche in termini di interessi. Potrebbe valere la pena approfondire questi warrant in particolare fasi del mercato/economia, con alta inflazione evidentemente, ma anche qui le dimensioni dei contratti non sono contenute e per un investitore medio sono proibitive.

- ETF: gli ETF si sono molto diffusi negli ultimi anni per il loro carattere “passivo” di replica di un sottostante o di un benchmark, apprezzati quindi per la loro fedeltà di performance. Sono strumenti d’investimento collettivo per la cui definizione, trattamento fiscale e valutazione del rischio rimandiamo ad altri articoli sempre su questo sito. Nel caso dell’oro l’ETF innanzitutto può essere basato sul valore del future o della materia prima fisica, i cosiddetti physically-backed, che replicano esattamente l’andamento del sottostante in quotazione fisica. In genere il valore nominale della forma fisica è espresso in una frazione di oncia (es 1/10) ed ad oggi esistono 2 ETF di riferimento fra i più scambiati per l'oro fisico: il Gold Bullion Securities (Isin: Gb00b00fhz82, simbolo GBS) e l’Etfs Physical Gold (Isin: Je00b1vs3770, simbolo PHAU). Questi 2 ETF non soffrono dell’effetto contango esistente su quelli basati su future, come descritto in dettaglio su questo articolo del deprezzamento strutturale degli ETC basati su Future. Utilizzando un ETF physically-backed è come si si avesse una "azione d’oro", essendo il cartaceo comunque coperto da sottostante fisico (stoccato da qualche parte nel mondo, forse). L’Ente che emette l’ETF è infatti tenuto a depositare il controvalore in oro fisico a fronte di ogni titolo sottoscritto ma francamente non sapremmo dire se questo obbligo sia ancora valido per tutti gli ETF physically-backed che sono stati emessi nel corso degli ultimi anni, o comunque sia rispettato. I due ETF indicati in precedenza dovrebbero fare proprio in questo modo in quanto non ci sono notizie rispetto alla loro prima emissione. Da altri siti (es etfplus.net) si evidenzia infatti questo fatto preciso anche sui prezzi del sottostante: i due ETF hanno una commissione totale annua (Ter), rispettivamente, dello 0,40% e 0,39%. Questi costi sono addebitati, pro rata temporis, su base giornaliera e detratti dall'oro posto a garanzia delle due Etc alla fine del mese, attraverso la vendita dell’oro. Il diritto di proprietà sull'oro (Metal Entitlement) decresce dunque ogni giorno di una percentuale pari a quella del Ter giornaliero ed è indicata sul sito dello sponsor, Etf Securities Ltd, perché serve a calcolare il valore patrimoniale netto pro quota, dato dalla seguente formula: M.E. x 0,1 oncia d’oro x il fixing pomeridiano dell’oro (lingotti puri almeno al 99,5% del peso di 350-430 once) calcolato dalla London Bullion Market Association. Entrambe le Etc investono i propri asset in lingotti d’oro purissimi, depositati in caveau della Hbsc Bank, e sono quotate in euro. Espongono l’investitore, pertanto, al rischio di cambio Eur/Usd, che si rivelerebbe un vantaggio solo nelle fasi di apprezzamento del biglietto verde.. Questi due prodotti sembrano quindi ottimi come forma di investimento alternativa a quella dell'oro fisico, anche se vi è il rischio dell'emittente, fatto che non può mai essere eliminato quando si compra qualsiasi pezzo di carta.

Circa gli ETF basati su furure si ha invece una replica del valore del future americano, comprensivo del cambio EUR/USD integrato in tempo reale. In genere non sono prodotti da investimento, ma da trading, in particolare quelli con Leva daily oltre a dipendere da un future soffrono anche di altre problematiche come quelle di tutti i prodotti basati su leva daily che ne rendono impossibile l'accumulo e la conservazione per lunghi periodi di tempo. In sitensi i primi "fisici" vanno bene i secondi no. - Altri prodotti: ci sono Gold swap, fondi di investimento su Oro, prestiti su Oro, ed azioni/titoli del settore aurifero, tipo aziende di Minging americane come GoldCorp, Rio Tinto per citarne alcune sul mercato americano. Questi prodotti finanziari hanno pro e contro ma in genere non rappresentano la modalità primaria di investimento, non si possono consigliare. Ad esempio non è detto che se l'oro sale un'azienda di mining ne prenda profitto o salga in modo proporazionale al sottostante, certamente c'è una correlazione, ma non può essere stretta in quanto l'azienda dovrebbe introdurre un valore aggiunto e quindi non è detto che la gestione del business sia innazittuto di successo e poi proporzionale a quella delle quotazioni. Altre forme sono decisamente da sconsigliare, come i fondi di investimento che con la gestione attiva riescono sempre a fare peggio del mercato.

In sintesi investimento su oro fisico, anche via canele telematico tipo Bullion Vault ed ETF physically-backed sono ottime forme di investimento; per operatività da trading future gold o mini-Gold sono certamente uno strumento professionale, ottimo quanto pericoloso.