Chiusura mensile Marzo 2016

31 March, 2016

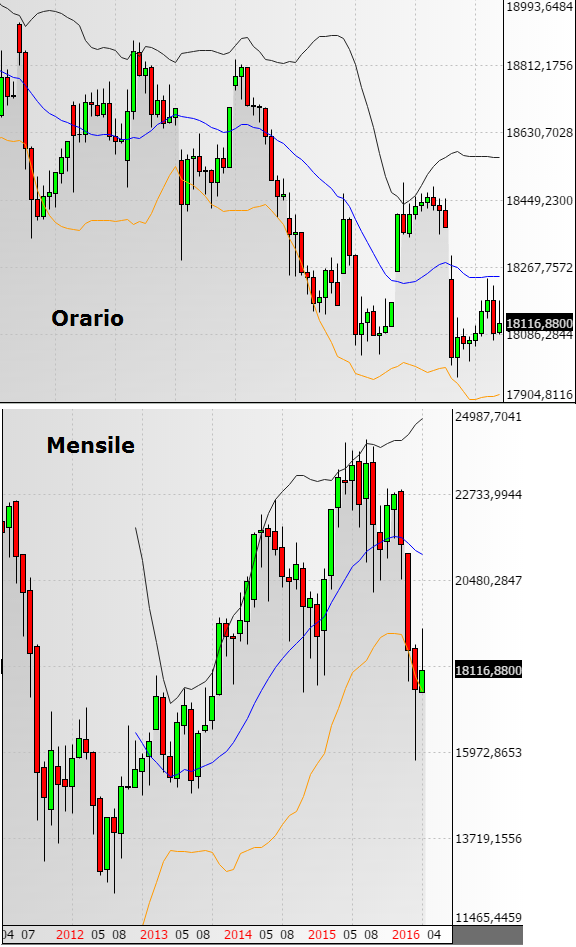

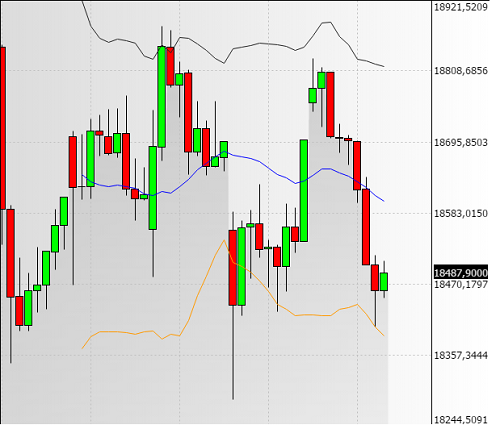

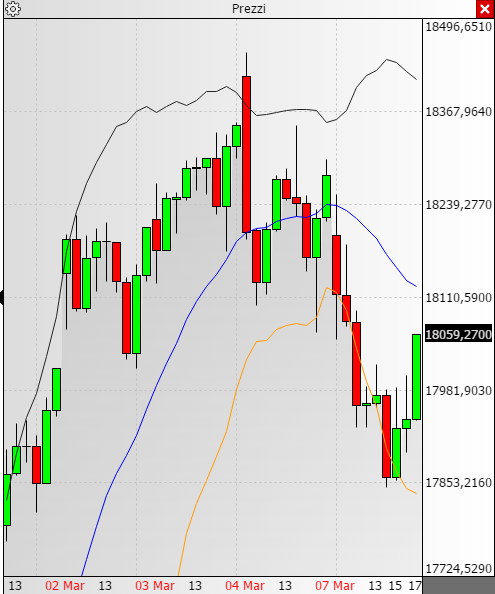

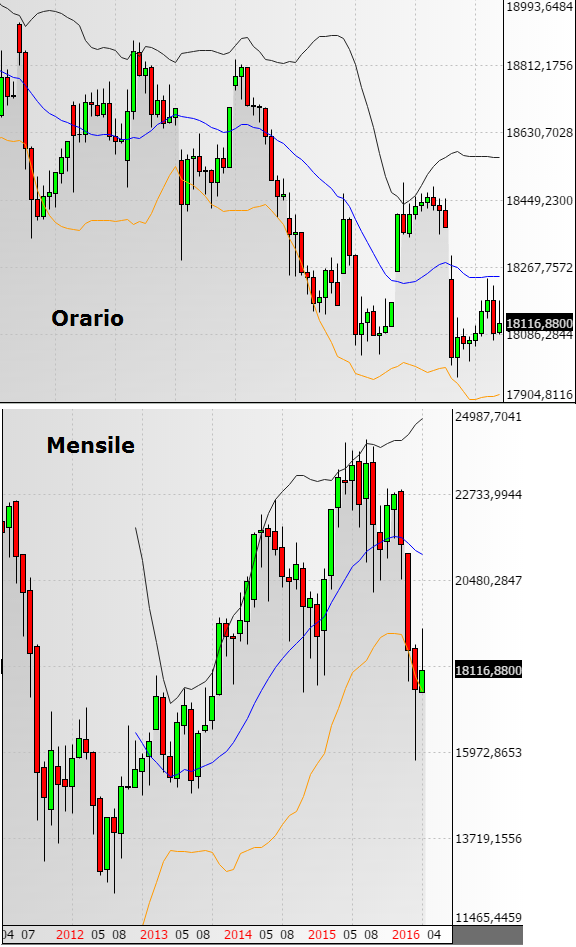

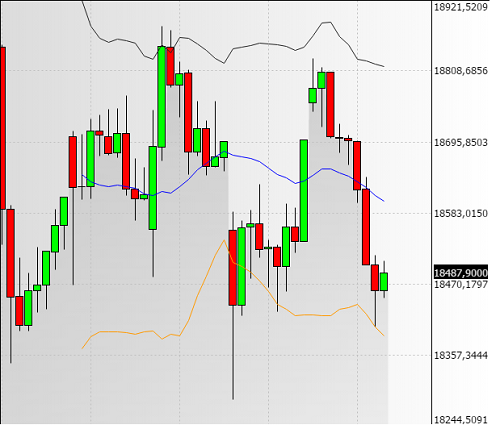

Con la seduta di oggi, 31 marzo, si è chiuso il mese borsistico e sul nostro indice FTSE/MIB non abbiamo nessun segnale inversivo di trend bearish, trend secondario, nonostante nel corso del mese il mercato abbia provato attacchi sopra area 18680/800 dove avremmo avuto la conquista di questo livello di buy con obiettivi a 21000 punti circa. Anche la seduta di oggi, rappresentata in compressione oraria nel primi dei due grafici (fatti al volo con il TOL operativo), evidenzia una totale mancanza di forza del mercato, che nel timeframe orario aggiorna massimi e minimi di seduta decrescenti. Tuttavia il level di area 18000 ha tenuto al close anche se sappiamo bene che il vero spartiacque si trova leggermente sotto il minimo di oggi (17971), livello nemmeno testato da cui il mercato ha ricostruito un recupero confortato dalla tenuta del mercato americano. Questo l'unico segnale positivo nello scenario bearish descritto anche con i due semplici grafici.

Le prospettive non sono certamente positive ed il razionale va trovato da un lato sui bancari e dell'altro sul crude che dopo il rimbalzone del mese scorso rimane debole. I bancari, che pesano molto sul listino, sono in selling da ormai 12 sedute, se non oltre, per una serie di ragioni fra cui quella che ci è piaciuta di più, leggendo, è che i tassi saranno bassi per lungo tempo e questo significa, per meccanismi finanziari non proprio razionali, anche bassi profitti. Vedere UC andare a picco giorno dopo giorno (siamo su RSI in ipervenduto oramai) e non reagire nemmeno su un livello di fan bearish (3.20) è un po la sintesi del sentiment fortemente negativo, in netta configurazione di bolla speculativa negativa. A mio avviso titoli come UC e BMPS a questi prezzi e meglio più sotto possono essere degli investimenti anche se le aziende non sono da value investing, primo perchè i parametri finanziari non sono tali secondo perchè sono titoli Italiani, ossia (definizione) titoli che iniziano in altro a sinistra e finiscono sempre in basso a destra. Tuttavia talvolta rimbalzano, a stendere la rete e raccogliere altri contanti dentro il loro unico bancomat: i titoli.

Detto questo oggi non abbiamo fatto nulla perchè aspettavamo segnali che non ci sono stati. Non c'erano soldi per entrare sul Wells Fargo (WFC - NYSE), che stamattina avevamo segnato come titolo da buy (ed anche di buoni fondamentali), e nel pomeriggio cercavamo un segnale per prodotti a leva, crude od indici che fossero, ma non c'è stato manco quello. C'era poi venuta voglia di Telecom Italia, che con questo change manageriale e strategico potrebbe diventare un bel gruppo nazionale in ottica "Digital Economy", ma non c'era segnale e quindi non c'erano soldi manco per Telecom. Anche il trade sulla volatilità a mezzo ETF VIX non è andato a buon fine in quanto S&P500 è rimasto fermo, e con esso il prodotto (se continuasse a salire si deprezzerebbe). No way quindi di fare un trade, ci siamo risparmiati le commissioni, notevoli da inizio anno.

Al close mensile vediamo apprezzato il PTF del 1.8% rispetto al mese precedente, al netto di tutto (commissioni, capital gain, tobin tax ecc..) abbiamo fatto poco quindi ed abbiamo aperto il 2016 con un negativo. Speriamo che il mercato si muova di più di questo ultimo mese dandoci modo di fare, bene o male che sarà.

posted on 18:29

link

. . . . .

Seduta del 30 marzo 2016

30 March, 2016

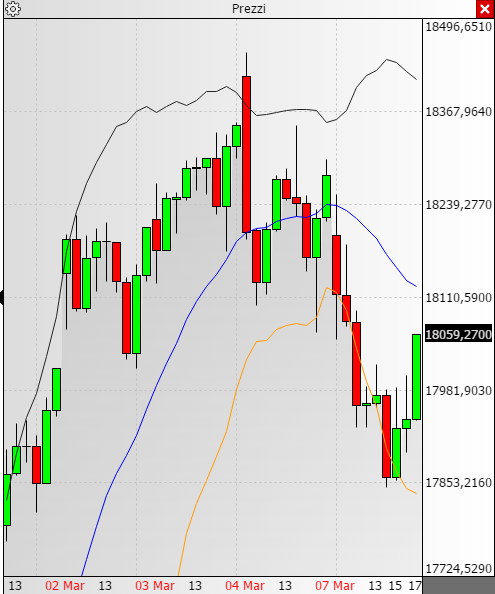

Abbiamo seguito a tratti la seduta per una serie di impegni concentrandoci sul pomeriggio USA. Abbiamo assistito ad un apertura in forza con l'indice che ha dato il meglio nelle prime ore, un po come gli altri indici europei andando ad attaccare sempre il solito livello di short coverage in area 18480 circa, nostro primo target di operatività long, con um massimo intraday a 18496. La rottura di questo livello, che ci poteva stare fra euforia no-aumento-tassi-FED e crude in rebound dopo test della middle (grafico daily future 5/16), non c'è stato, purtroppo, andando quindi a consolidare sotto il level soprattutto per via del peso dei bancari che nemmeno dopo 10 sedute di negatività riescono ad alzare la cresta. Fra queste il "grande gruppo" Unicredit ancora sotto schiaffo con un close ad oltre -3%, ma in realtà tutto il settore è rimasto sotto botta, a mio avviso con un po di speculazione perchè i soldi certamente non gli mancano... Se l'indice chiude positivo lo dobbiamo solo agli energetici che hanno pompato bene, fra cui ENI e soprattuto SAPIEM da +7% come altre realtà nazionali che si apprezzano e fanno peso. Questo rimbalzone ci ha visto passare in profitto sui titoli energetici del nostro PTF , fra cui ENI, E.ON ENGIE, ed RWE e di questo ne siamo contenti. Quelli USA paradossalmente non performano altrettanto, la differenziazione ci ha premiato. La sostenibilità del pattern rialzista è appunto il grande dubbio del momento e noi non siamo ottimisti, fino a prova contraria, che anche oggi non si è manifestata.

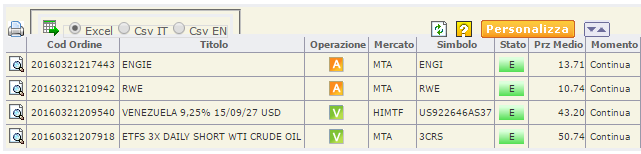

Per il trading abbiamo venduto RWE con un 9% di gain, scelta che abbiamo fatto essenzialmente per allegerire il comparto e per posizionarci direttamente sul crude a mezzo ETF 3OIL (come se avessimo diminuito l'hedging short x3 i cui pezzi costano ben 200€ l'uno... la granularità è macroscopica) ed inoltre abbiamo comprato l'ETF Lyxor VIX S&P500 ai minimi del 2016 proprio per il lungo trend USA; era quello che volevamo fare giorni fà, come scritto sul blog, ingresso in area 16.4 in tardo pomeriggio, target area 20/22 su aumento dell'instabilità tipo market top che adesso ci sta tutto. Ci rimangono altri spicci per operazioni a mezzo certificati leva short in caso di andamenti ribassisti. PTF in ottimo apprezzamento, parliamo di 2 punti percentuali al close. Bene così.

posted on 19:18

link

. . . . .

Seduta post-Pasqua 2016

29 March, 2016

Si ricomincia dopo 4 giorni di stop che abbiamo passato nella bellissima terra marchigiana, di cui che raccomandiamo almeno una vista agli uomini buoni, nel corso della propria vita, focalizzando le grotte di Frasassi (a Genga) che vale proprio la pena vedere. Sono terre che rendono grande l'Italia per quello che producono e per la cultura che si respira.

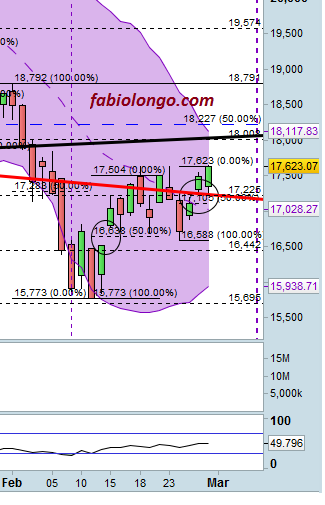

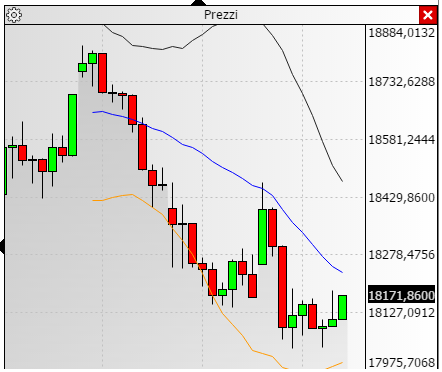

Seduta un po del cazzo in Europa, in quanto a risultato finale, che in open si allinea immediatamente al close di lunedì USA ma poi non è capace di superare livello di short coverage orario, pari a 18480 circa, ben descritto su nostra operatività di stamattina (sotto grafico orario FTSE/MIB), e da cui il mercato poi avvia uno storno rimanendo compresso fra questo livello ed il "supportone" numerologico (triplo) di area 18008-18150; massimo intraday a 18468, minimo 18031, area fan a 18152 opening weekly, close a 18171, sintesi numerica che non ha bisogno di alcun commento. Aggiungiamo invece una considerazione sui volumi, mediamente bassi, a conferma dello scarso interesse del mercato e della totale mancanza di denaro fresco, che magari potrà venire da interpretazioni delle parole della Yellen in queste ore; per adesso i dati sono stati oltre le attese ma il ribasso del crude ha spento un po gli entusiasmi, ribasso arrivato proprio sui livelli di fan come ben commentato da diverse settimane. E così da circa 10 giorni il mercato non sale ma non scende più di tanto, mantenendo una totale mancanza di trend e di leggibilità nel breve periodo e rimanendo minacciosamente impostato a ribasso in linea ai nostri studi ciclici per il medio periodo. Perso il supportone, in modo strutturale, poi la vediamo davvero male...

Per il trading avevamo aperto bene con un apprezzamento del 1% sul close pre-Pasquale, ma poi il ribasso del crude ed il peso sui titoli del settore OIL (sopratutto USA da -6% e fischia), e sui bancari in PTF ha ridimensionato il tutto portandoci in frazionale negativo, frazionale solo grazie all'hedging su Crude, FTSE/MIB e S&P500. Quest'utimo è incapace di perdere punti anche quando il settore OIL ritraccia con forza, elemento che lascia supporre potenziali nuovi massimi storici quando questo l'OIL&GAS inizierà a pompare con botte da +10% (magari nella seconda metà dell'anno). Noi punteremo parecchio del nostro capitale su questo settore, nel trimestre, essendo cosa giusta da fare.

posted on 18:29

link

. . . . .

Buona Pasqua 2016

26 March, 2016

Lasciamo a tutti un rapido augurio di buona Pasqua (e relativa Pasquetta) .

Abbiamo deciso per spezzare un po, siamo Jesi, città d'arte (e vino buono) nelle Marche, dove abbiamo trovato una terra splendida forse per via di 1/4 delle nostre origini (un nonno). Ci ha sorpreso passare dalla neve del Gran Sasso (un macigno davvero emozionate) alla riva del mare in pochissimi chilometri, oltre che vedere quella serie di collinette alla "Windows XP" che davvero non ricordavamo più, con i profili morbidi, verdi, e poco edificate. Qui di sotto un tratto nei pressi di Ancona, prima di ritornare nell'entro terra collinare. Un pranzo al porto di Recanati ci immerso in un clima di cordialità e simpatia, contesto molto piacevole anche perchè poco frequentato dell'unico e più grande nemico della terra: l'UOMO.

Buona Pasqua.

posted on 16:00

link

. . . . .

Seduta del 24 Marzo: meglio male che peggio

24 March, 2016

Ultima seduta prima di Pasqua con mercati chiusi fino a lunedì compreso. Seduta che si svolge bearish su pressione ribassista parzialmente "morbida" visto che i mercati tengono degli importanti livelli di supporto, anche se sarebbe lecito parlare di zone più che di livelli data la presenza di tanti livelli uno vicino all'altro; ad esempio su FTSE/MIB ci sono quote importanti da 18225 a 17850, similmente su altri indici. Qui si gioca il trimestre, e noi non siamo molto ottimisti come indicazione di prospettiva. Il ribasso di oggi ha matrice Crude che sembra puntare al suo di level, diciamo 36$, che è un supporto anche se non un target necessario. Su FTSE/MIB, che non fa peggio delle altre borse europee, potrebbero adesso venire sviluppi negativi sulle banche: pesa oggi la vicenda dei bancari, AdC e fusioni dei gruppo italiani (BP e BPM) che sono ancora una volta alla canna con la liquidità, devastando sistematicamente denaro che viene distribuito a gruppi amici come successo con la banca del padre della Boschi. Ovviamente non pensiamo che le banche siano sprovvedute, si tratta evidentemente di fatti sistematici; potrebbero adesso riattivarsi e formare la "bolla negativa" quando il mercato si ricorderà che Draghi compra anche obbligazioni Enterprise a supporto del default totale del sistema marcio.

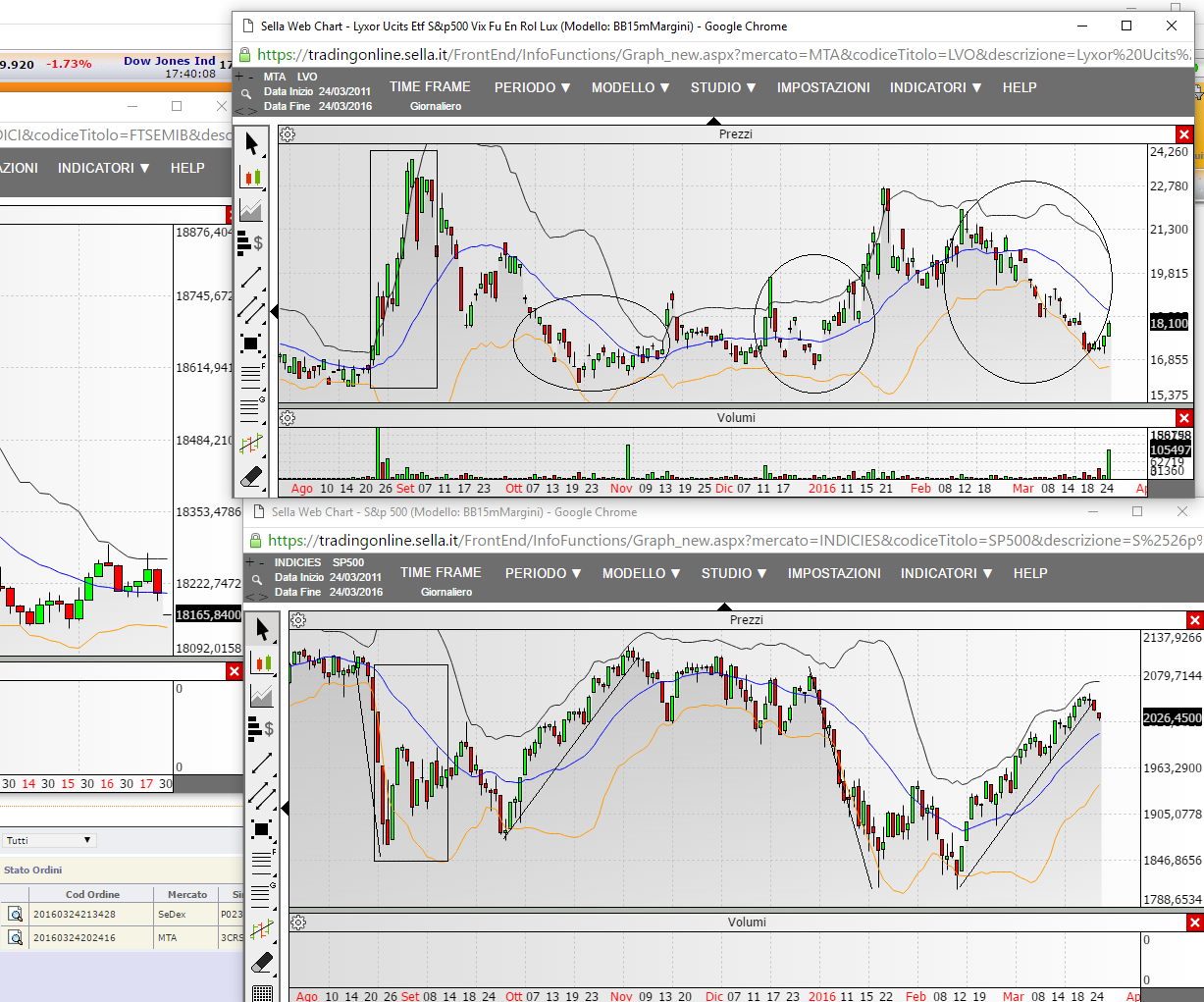

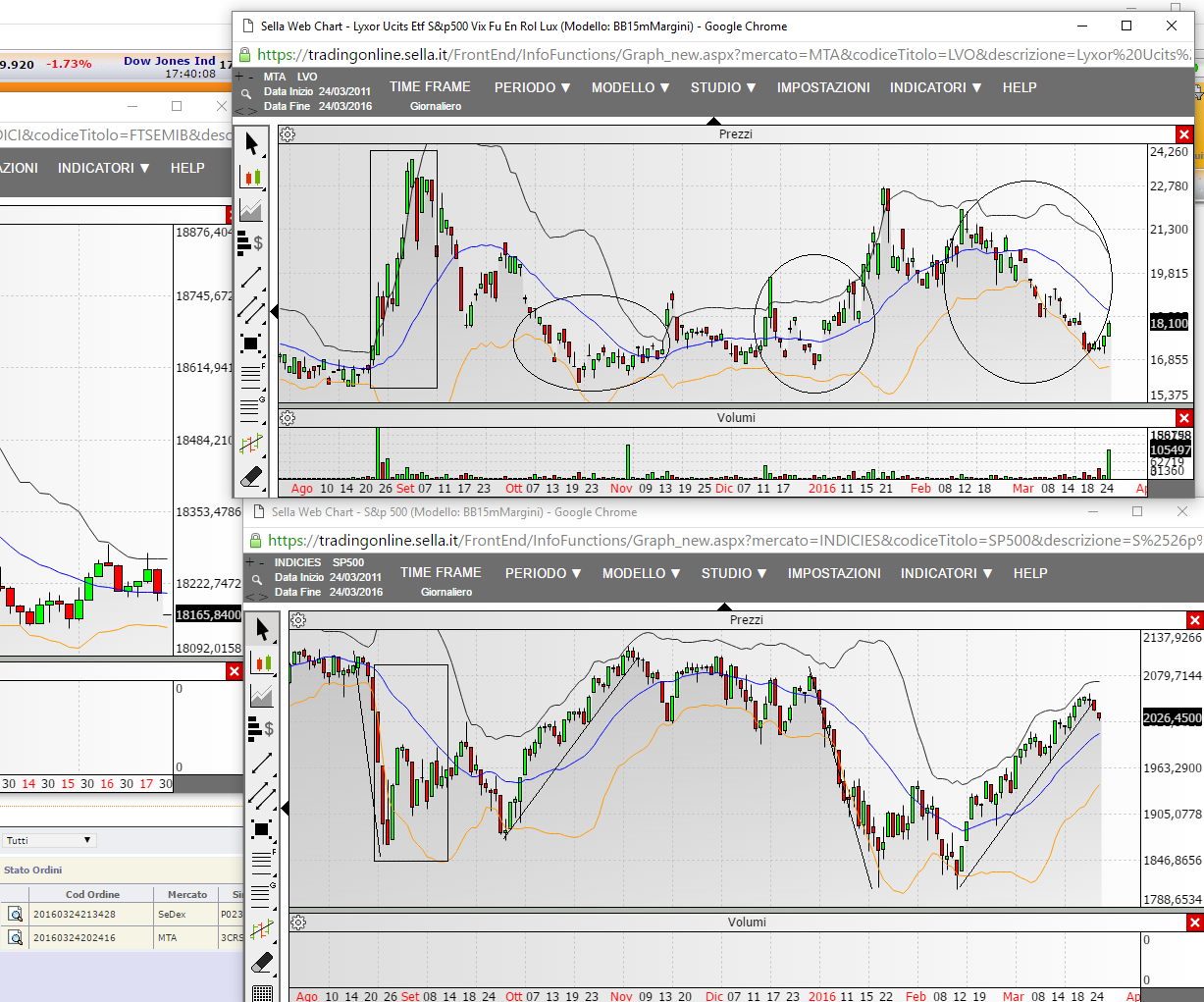

Comunque per adesso "meglio male che peggio" visto che i supporti importanti tengono. Nella figura sotto (cliccare per ingrandire) un prodotto ETF su VIX S&P500, quindi sulla volatilità dell'indice USA, senza leva ed altre composizioni strane. Volevamo comprarlo attendendo volatilità sul mercato, ma alla fine si poteva tramutare in un fault visto che se il mercato prende una direzione, tipo ribassista rotti i supporti o rialzista se tenuti, il prodotto finanziario scenderebbe aggravando le perdite del PTF. Si notano bene in figura i trend del sottostante S&P500 e corrispondente deprezzamento del prodotto, si notano invece una zona di crescita elevata del prodotto a fronte di mercato laterale ed ad ampia escursione. Scriveremo un articolo su questo ETF VIX S&P500 as soon as possible. Il prodotto ce lo teniamo pronto per i momenti in cui attendiamo forte volatilità, magari fosse su un ritorno ai top sarebbe ideale.

Il PTF oggi perde 1/2 punto percentuale nonostante un take profit su pezzi ETF Short, non venduti al meglio (3CRS ha quotato anche 60$, nostra vendita a 56) ma sempre con 17 punti di profit a calmierare le perdite su titoli del settore. Non entrata vendita di short a 18050 FTSE/MIB (minimo 18140) ma forse è bene lasciare i pezzi short in PTF, dato il momento topico. Molto positivo il recupero del PTF sul recupero USA, praticamente 1 punto percentuale di apprezzamento per mezzo punto di S&P500, grazie a recovery sui nostri titoli OIL, nonostante AVP da -8% (non poteva mancare...) e metalli preziosi rimasti "neutri". Bene la reazione del PTF sulla seduta negativa, va bene così siamo pur in strategia long di partecipazione.

Ci aggiorniamo per gli auguri di Pasqua.

posted on 18:15

link

. . . . .

Seduta del 23 Marzo 2016

23 March, 2016

Brutta seduta oggi sui mercati finanziari che piegano sullo storno pesante del crude (al test di area 40$) e che in Italia sono appesantiti dal settore Bancario in storno, con BP e BPM sospese per tutto il giorno per il CDA e le decisioni in merito ad AdC e fusione. Si aggiunge anche uno sconveniente ritracciamento dell'oro che penalizza i PTF diversificati come il nostro, visto che sostanzialmente lo storno ha coinvolto tutto compresi i BTP con l'aumento dello spread ITA-GER. DAX però, prima di piegare anche lui, ha fatto quell'allungo a nostro target, che tecnicamente ci stava dopo il test di area 9750. Era iniziata bene, come da grafico orario sotto, con mercati a rialzo che dimenticavano totalmente la vicenda Bruxelles, ma non c'è stato quel segnale di BUY sul FTSE/MIB che aspettavamo su grafico orario, nelle prime ore, ossia over 18800/900 con conferma oraria, livello che avrebbe aperto in area 19150 e poi oltre in quello che ipotizzavamo essere il rally Pasquale, almeno come fatto su DAX. Così il nostro mercato ha sottoperformato gli indici in quanto da circa 10 giorni va in controtendenza mentre gli altri indici in alcuni casi hanno avuto la forza di arrivare a formare ipercomprato, incluso il Crude con test ripetuto della fan bullish su cui "ovviamente ha fatto pippa" sperando che dal salutare consolidamento possa nascere una nuova gamba rialzista capace di vincere il livello di resistenza. Il rischio sul Crude è ovviamente un mini-panic-selling, come quello di oggi, ma fino a quando si regge 40$ non c'è rischio di riverdelo a 36$ che è certamente un livello chiave per l'evoluzione da qui fino a Luglio.

Per quanto concerne il traging oggi giornata pesante e siamo dispiacuti anche se coscentemente abbiamo evitato take-profit nei giorni precedenti. Storano Crude e GOld e con essi i profitti fatti in settimana, quello che giorni fa era a +15% oggi lo troviamo positivo di qualche punto, quello che era sul PMC in negativo, quello che negativo frazionale in netto rosso. Stamattina avevamo preso contromisure rafforzando l'heding sul crude aprendo posizioni short a mezzo 3CRS (oltre quelle che abbiamo su 3OIS), ed anche se hanno fatto +10% non sono riuscite a bilanciare i -7% su NE e su RIG e sul tutto il comparto dove abbiamo deciso di puntare il logica strategica di lungo periodo. E fortuna che avevamo venduto le obbligazioni venezuelane che oggi perdono il 4%... qui ci siamo mossi bene. E' andato meglio il nostro amico MarioG Hedge Fund che nel PTF ha visto oggi un +6% di ERG, su notizia dei conti e dell'aumento del dividendo a 1€ per titolo, titoli (miglia) che comprò a 5€ nel 2012 e che non ha mai venduto con una performance di oltre il 140% più 2.5€ di dividendi incassati per ogni titolo.

Una digressione "sull'investing": l'approccio strategico e di lungo termine è un modo corretto di approcciare i mercati, ad alta confidenza di risultato (sebbene la fortuna sia un elemento sempre necessario), ma è essenzialmente subordinato alla presenza di occasioni a basso rischio: BTP Italia 2037 a 75€ (oggi prezzano 130$) piuttosto che titoli a sconto sono circostanze chiave, che oggi sono rare sui mercati, con SP500 sui massimi storici ed economia globale sicuramente in difficoltà. La ricerca dei titoli porta sempre a trovare qualche occasione, da valutare caso per caso, anche in caso di mercati sui top, ma ovviamente solo da un forte depressione si potranno vedere forti profitti estesi un po a tutto. Il Bear Market in questo caso è una dinamica amica. In questo senso, bear market, stiamo cercando di vendere la casa al mare per poter comprarne un'altra più grande (BUY su immobiliare) e più bella perché adesso è il momento di comprare, gli scambi aumentano ed i prezzi ancora no; mal che vada ce la si gode senza doverci necessariamente speculare. Il settore immobiliare probabilmente non crescerà a dismisura, come fatto per 50 anni prima della grande crisi degli ultimi anni, ma terreni, ville, appartamenti (e garage) in alcuni casi sono a costi di costruzione e meno di adesso sarà difficile vederli (solo per casi di realizzo). Parlando quindi di investimento di capitale non è una strada da scartare, anche una bella villa in campagna (con alberi da frutto ed orto) non è affatto male. Inoltre l'affitto di un appartamento può costituire un rendita, non finanziaria ma immobiliare, a sostituzione di una pensione che probabilmente NON prenderemo mai (parlo di chi ha meno di 50 anni). In termini di Money Magement questa è diversificazione e quindi è assolutamente corretta.

posted on 18:16

link

. . . . .

Bruxelles 22 Marzo 2016

22 March, 2016

L'attenzione di oggi va ai caduti di Bruxelles, senza retorica e con profondo dispiacere. Non siamo preoccupati, onestamente, per le nostre sorti, quanto per il futuro di tanti innocenti che probabilmente continueranno a cadere nel futuro, visto che c'è poco da fare se qualcuno, integrato in un paese, decide di farsi esplodere in luoghi pieni di persone. Come si fa ad evitarlo ? Già da due settimane, nei nostri commenti weekly, segnalavamo come, aumentando il tempo dall'ultimo attentato di Parigi, fosse aumentata di molto la probabilità di nuovi eventi; così è successo e penso che così continuerà a succedere ancora. Speriamo ovviamente di sbagliarci, ma ciclicamente ci saranno eventi terroristici, fino a quando passerà questa moda dell'integralismo islamico che fa parecchio "grip" su chi non ha trovato altri valori.

****

Brevemente sulla seduta di oggi: l'evento ha condizionato la giornata e la formazione di un segnale di forza. I mercati si sono mantenuti forti, tuttosommato, nonostante il ragionevole sell da avversione al rischio, ma senza scalfire i primi livelli di supporto; c'è stato poi un felice rialzo sulla scia USA anche a dimostrare che queste persone non cambieranno la vita delle persone, delle aziende e degli Stati (a Pasqua noi andiamo in giro... magari potessimo incontrare uno di loro lungo la via... ). Buoni anche i dati tedeschi, che attendevamo oggi come "La" rialzista, dato che hanno chiamato al rialzo il DAX sul quale avevamo dato BUY su nostra operatività proprio in area 9750, minimo di oggi. Crude regge e non accenna ad invertire, consolida e si allontana da ipercomprato; fino a quando tiene tutto okay (non è che deve salire per forza).

Brevemente sul trading: perso il DAX la mattina per via di impegni di lavoro, ingresso su RIO TINTO su mercato americano nel pomeriggio. Da capire se:

- comprare un po di long EUR/USD nonostante stia nei pressi di 1.13 e la dinamica che chiami ribasso; azione di hedging per notevole esposizione in dollari;

- aumentare l'hedging sul Crude, visto che oggi alcuni titoli del settore hanno sofferto parecchio quando il crude accennava a ribasso dopo evento terroristico.

Per questi due giorni forse non faremo null'altro di strategico, quindi magari attueremo queste due mosse tattiche.

posted on 18:46

link

. . . . .

Setup Primavera 2016

21 March, 2016

Ci aspettavamo una seduta di consolidamento con un ribasso per via dell'andamento

in abrupt di venerdì del crude, mentre invece questa settimana corta è iniziata con un close positivo, frazionale che sia. Il nostro mercato aveva aperto debole, in negativo, peggiorando nella prima mezz'ora , ma poi ha subito recuperato con il recupero del future del crude andando ad attaccare nostra resistenza in area 18800 e poi piegando. Al close siamo in territorio formalmente positivo. Diciamo che questo close positivo, in quello che è il setup stagionale primaverile, rassicura sulla tenuta del nostro indice nel trimestre, anche se sembra far caso a parte rispetto agli altri indici europei in genere frazionali negativi e forse anche rispetto ad USA che al momento viaggia sulla parità. Tutto questo rende ancora più difficile la lettura del trimestre, in quanto c'è un setup inversivo di Bradley (su cui abbiamo dato una lettura "coraggiosa" ad inizio mese), ma sarà nostro compito risolvere IL REBUS o PUZZLE DEI TIMING a 3, 6, 12 e 24 mesi come sempre abbiamo fatto nel corso degli anni. Gli ultimi timing sono andati tutti in porto (confronta scadenze setup invernale e TC-52 su FTSE/MIB e USA) e accettiamo (ossia siamo pronti) anche l'eventualità di fault di alcuni di essi visto che siamo ancora lontani dalla perfezione. Tanto per cominciare abbiamo una view abbastanza precisa per la settimana, che ricordo chiuderà in anticipo per l'evento della Pasqua; la tenuta del crude sarà ovviamente fondamentale ed il grosso del rialzo è già stato fatto in precedenza.

Per il trading oggi un riposizionamento: venduti pezzi di ETF Short Crude a prima mattina poco sopra il PMC (quando il crude non proseguiva a rialzo) e venduti i pezzi residui dell'obbligazione Venezuelana per scarsa fiducia sul Crude (nel breve periodo) e sul paese, nonostante la visita di Obama nelle nostre terre Cubane possa aver rilassato lo scenario sudamericano ovvero possa aprire a prospettive migliori delle attuali. La vendita è anche il logica di riposizionamento sul settore Energy, in senso esteso, dove abbiamo scelto due nuovi cavalli, ossia RWE e ENGIE che sono ai minimi di periodo, trascurati dal mercato e dai buoni fondamentali. Acquisto quindi in in piccole dosi ed in logica strategica che ci lascia più sereni del Venezuela. Ritorneremo ovviamente sul titolo, c'è anche quella a 12.75% annuo, a scadenza 2022 anche se 5 anni non fanno affatto la differenza in termini di default che ci aspettiamo, per queste obbligazioni, nel giro di 3-4 anni.

PTF oggi in apprezzamento frazionale, in linea all'equity. Sfuggita Banco Popolare, non abbiamo cercato l'inseguimento, vedremo domani come butta.

posted on 18:54

link

. . . . .

Idea Economy ed IoT

20 March, 2016

Ieri abbiamo pubblicato un articolo e non sapendo dove metterlo lo avevamo piazzato sul TradeBlog. L'abbiamo spostato in un posto più consono (link sotto) in attesa di dedicare una sezione a questo tipo di articoli, un nuovo angolo dedicato alla ricerca finanziaria. Buona lettura.

posted on 19:20

link

. . . . .

Seduta del 18 marzo 2016

18 March, 2016

Giornata sostanzialmente piatta sull'azionario, in Italia in relax dopo scadenza del derivato. Dinamica di stallo con configurazione volatile in apertura, ma sempre in tranding range, haramy pattern (contenuta nella precedente) con una configurazione quindi di forte indecisione dei mercati. Fa invece "move" il crude future che con estrema forza tenta l'attacco alla fan; ieri stava anche disegnando un raro pattern di "abandoned baby" (stella in gap-up) e oggi sembra formare una doppia stella e comunque una configurazione potenzialmente esaustiva se seguita dalla conferma, ovvero almeno una candle di reversal (sperando che non sia un candellotto nero che poi sarebbe intradabile ...); il tutto su fan rende comunque fortemente incerta la durabilità dell'ipercomprato Crude, dopo i terrori di ipervenduto da 26$ al barile; shock e contro shock. USA invece sale in bull market e questo non fa che piacere, anche se pensiamo che il mercato complessivamente sia arrivato, con una sorta di potenziale esagerazione Pasquale, così a sensazione. Anche il 13.8/9 di ENI è proprio una resistenza S9P in angolo di comando, quindi altri segnali di importanza delle resistenze in essere sul crude.

Allo scopo oggi abbiamo venduto in profit delle ENI, indecisi se liquidare il nostro secondo "gemello del goal USA", quando sullo spike del crude quotava +17% dal PMC, ma l'abbiamo voluto tenere, ci sembra un titolo sottoprezzato; i movimenti su USA hanno anche dei costi transazionali differenti da MTA. Acquisto del "supermercato", quello europeo, anche se tecnicamente l'aspettavamo a ribasso e l'abbiamo dovuto seguire a rialzo durante la giornata, acquisto non ottimo. PTF al close in leggero incremento.

Nel weekend scriveremo sulla "Idea Economy", non solo "App Economy" ma proprio "digital economy" in senso più esteso. Riteniamo che ci siano cose da dire, in termini finanziari, che possono essere interessanti, sia come paragone rispetto alla old-economy, sia rispetto alla opportunità di nuove cose.

posted on 18:15

link

. . . . .

Seduta del 17 marzo 2016

17 March, 2016

Ci eravamo lasciati il 15 sera con un bearish reversal pattern e con un movimento FIB non avviato. Ieri non è successo molto sul nostro mercato (fortunatamente per noi che siamo stati off), se non la continuazione ribassista attesa col supporto di area 18600. Oggi lo scenario si presentava tecnicamente ribassista ma "minacciato" da segnali rialzisti da crude e da close USA, che poteva far generare un key buy pattern sul nostro indice dopo 3 sedute di ribasso a ridosso di un massimo relativo e con una fase S9T bearish in esaurimento. Ebbene il nostro indice non ha generato questo segnale proprio per alcuni punti, come da nostra operatività (

Long: In intraday se sopra 18950...) avendo fatto un massimo intraday a 18926 (precision signaling) andando quindi a proseguire il ribasso multi-day fino a sconfinare sotto su seduta "post BCE", con il suo minimo di area 18350, livello BCE (18450) sul quale avevamo dato il

primo bottom del segnale short. Perfetta quindi nostra operatività e come nota di merito ci complimentiamo con gli amici del privé che in questi giorni hanno scalpato l'indice a ribasso sin da area 19000. E cosa dire del movimento FIB ? questo trimestre il segnale (bearish) è stato offuscato dai super volumi della seduta BCE e della successiva, ma anche in questo caso è stato netto l'andamento in trend (bearish) da quando il move si è attivato (seduta del lunedì). Ma non ci abbiamo contato affatto data la difficoltà di lettura proprio sui volumi. Per il resto ieri è stato terzo mercoledì del mese che sembra confermare l'impostazione rialzista del mercato americano in attesa della FED, i cui esiti li diamo per scontati considerando un sensibile rialzo del EUR/USD proprio come piace agli americani per favorire l'export, adesso che il job report sembra testimoniare uno stato di forte salute dell'economia americana. Draghi ovviamente comanda a Francoforte, già a Napoli non comanda più... Crude, dopo due giorni boom-boom, adesso è sotto al tetto, parliamo di area

41.3$ fan bullish opening weekly (mica la MM200 dai farlocchi di AT) quindi massima attenzione all'evoluzione su queste quote.

Nei prossimi giorni, probabilmente nel weekend, manderemo on-line un nostro articolo sulla "IDEA ECONOMY", la nostra view, sul novo modo di fare business in questi anni: Alibaba è il più grande player di mercato e non ha un magazzino (es Wal-Mart Store), UBER è il più grande provider di Taxi ma non ha macchine e così via... sembra che il vecchio modo di fare business con fabbriche, macchine e risorse "reali" sia destinato a perdere, in un mondo in cui tutti sono connessi alla rete e nel futuro del IoT (dialogo macchina-macchina su Internet e non uomo-uomo); ma in realtà bisogna fare attenzione alle bolle ed alla "sostanza" ... come fu con la new economy e come probabilmente sarà al termine delle politiche semplificazione monetaria.

Detto questo, finalmente, oggi take profit su uno dei due gemelli del trade inseriti giorni scorsi in PTF, 2 titoli USA del settore Mining e OIL: abbiamo venduto il secondo, quello che ci piaceva di meno, ossia BHP Billiton portando a casa 10 punti percentuali, molto limati in EUR da aumento EUR/USD e da costi fissi di commissione. L'altro (chi sarà ?) procede attualmente con il 14% di Gain in 2 giorni, titolo comprato su strappa-long (ma cosa sarebbe ?) e ben segnalato su nostra operatività, dopo che l'avevamo perso sui minimi storici per concentrarsi su OIL nazionale. In area 19400 ci siamo liberati di pezzi short FTSE/MIB in profit, perfetta quindi la nostra operatività daily, anche se il rialzo del crude e rialzo USA (su cui abbiamo hedging pesante) e i costi commissionali hanno ridotto il profit teorico, portandoci un po di delusione. Al close abbiamo leggermente aumentato la quota short Crude per non vedere sfumare via il profit sul settore, nostro cavallo di battaglia da inizio 2016, anche se rischiamo di veder fortemente ridotti i profitti proprio per l'hedging; pertanto se passeremo in profitto su queste posizioni le porteremo in cassa evitando di trovarci sotto di 30 punti (come successo con 3OIS su cui lunedì eravamo in profit); l'hedging dinamico è una delle nostre best practice.

posted on 18:09

link

. . . . .

Seduta del 15 marzo 2016

15 March, 2016

Commentiamo velocemente in quanto siamo fuori base, a Milano.

Seduta ribassista in piena linea alla nostra aspettativa ed all'operatività suggerita a livello daily, e questo nonostante tutte le incertezze del caso derivate dallo scenario di chiusura USA di ieri, dall'andamento dei mercati cinesi e rese ancora più incerte dall'attivazione del Movimento FIB; avevamo dato uno short in open al meglio con primo target 18800 e poi 18670 (livelli puntualmente colpiti dal mercato). Bene.

Il close sotto 18791 ma soprattutto il bearish reversal pattern dopo ipercomprato sono appunto elementi di forecast ribassista del nostro indice, anche se ricordiamo sempre che eventuale movimento FIB bullish avrebbe priorità su tutto (parentesi manipolativa per far cassa sul derivato) e quindi sporcherebbe un po anche la previsione evolutiva di tipo tecnico. Crude a ribasso ed andamento debole S&P500 dopo contatto con la MM200 sono gli elementi da osservare in attesa del giorno FED.

Per il trading venduta metà della posizione su obbligazione Venezuelana dove secondo normativa dovremmo aver incassato cedole per un nominale di 10000 pezzi (stacco il 15 marzo ?); su questo paese ci preoccupa il fenomeno siccità, più che il prezzo del crude, che sta inginocchiando un popolo anche su quello che può essere la risorsa base di un territorio: l'agricoltura. E sul fenomeno dei cambi climatici avevamo espresso al forecast 2016 la nostra view... Entrati in acquisto sui titoli USA segnalati stamattina, in open al meglio, su cui attualmente già siamo sopra di 5 punti percentuale su uno di essi. Seduta comunque negativa per peso equity euro, storno metalli preziosi e commissioni su mercati USA, il tutto in attesa della cedola Venezuelana che questa settimana dovrebbe dare un po di benzina al PTF.

posted on 20:06

link

. . . . .

Seduta del 14 Marzo 2016

14 March, 2016

Dopo una settimana davvero ricca di eventi fondamentali, tecnici ed esoterici (sui quali BCE ha messo le grandi decisioni ...), si entra nella settimana di scadenza del derivato Italiano che in qualche misura potrebbe far compiere evoluzioni scorrelate al nostro indice durante tutta la settimana. Circa il segnale di attivazione del nostro noto "Movimento FIB" c'è sempre il dubbio che la seduta BCE lo avesse anticipato di ben 1 settimana e l'andamento di oggi non sconfessa affatto questa ipotesi: come da grafico abbiamo avuto volumi seduta BCE elevatissimi, con medio rollover su future Giugno, seduta del venerdì bullish, seduta di oggi in trend (bull), ossia chiusura sostanzialmente piatta ma con formazione di un nuovo massimo relativo. I mercati sono particolarmente difficili in questo periodo ed adesso ci si mette anche questo "timing" pragmatico a dare ambiguità di lettura, quando in genere rafforza altri segnali. Comunque il breve periodo è teoricamente efficiente avendo una polarizzazione rialzista di Gann Wheel ed una fase S9P negativa. Sul medio periodo abbiamo invece dato una view chiara nelle analisi del weekend, ed anche coraggiosa se vogliamo dirla tutta, che non riportiamo qui per non far contenti gli scrocconi. Ma chi sono gli scrocconi ? Si definisce scroccone una figura di media capacità intellettiva (es QI da 90-100), meschinamente tirchia, con atteggiamento negativo di finanza comportamentale (vedi corso di borsa), dunque disposto di perdere svariati soldi con i certificati a leva daily fissa ma avverso a procedere ad iscrizione al Privè fabiolongo.com, nonostante ne riconosca il valore, perchè non vuole spendere un euro del suo capitale. Probabilmente al bar finisce il caffè per ultimo ... ed al lavoro non partecipa ai regali di compleanno, ma ovviamente quando vede rustici e dolci sulla scrivania di qualcuno si fionda facendosi largo con i gomiti, mangia e beve a scrocco e poi scompare improvvisamente per via di impegni urgenti.

L'andamento della seduta è stato caratterizzato da andamenti del Crude fortemente a ribasso nell'ordine del -4% ma l'Italia e l'eurozona hanno comunque tenuto, addirittura facendo una "bull trap" iniziale, e sullo stornetto pomeridiano mantenendosi sempre ben distanti dai primi livelli di supporto (molto distanti) ed anche dalla famosa quota 18800 Gann Level il cui superamento ha ridato netta forza all'impostazione del mercato. Volatilità e trading range molto elevati fanno un mercato operativamente difficile oltre che a livello di previsione evolutiva. Da vedere se domani non si genererà un segnale di sell dopo ipervenduto. In questi casi meno si tocca il PTF meglio è, in attesa che si colpiscano target rialzisti o ribassisti che siano, o si formino alti segnali.

Per il trading abbiamo eseguito un riposizionamento:

- sell pezzi PHAG (Argento Fisico) per bilanciamento comessivi metalli preziosi (Oro, Argento, Platino)

- acquisto di un minilong FTSE/MIB a strike bassissimo per gestione trasferta a Milano senza vivere "incubo" dei 20000 punti (non è money magement, è qualità di vita)

- vendita ETF SMI (in profit) per svolgere operazione successiva

- acquisto titolo farmaceutico su NASDAQ, oggi segnalato su Operatività Daily, dato cambio relativamente favorevole in logica strategica e quindi di lungo periodo

Domani il grande giorno della stacco delle cedola Venezuelana su cui alleggeriremo la posizione. PTF in leggero apprezzamento grazie all'obbligazione oggi a rialzo, ad hedging massiccio (vedi crude) ed overperformance di nosrta equity rispetto ad indice (es BMPS). Bene così.

posted on 18:11

link

. . . . .

Seduta post-BCE Marzo 2016

11 March, 2016

E' stata una seduta di grande forza sui listini euro dopo l'aborto di ieri pomeriggio: FTSE/MIB a +4.5% closed, altri indici euro ben forti con DAX e CAC nell'ordine del 3%. Il settore bancario è il principale artefice del successo dei listini, con titoli che chiudono in grande forza fra cui UC a +9%, sopra i 4€ , UBI e BMPS nell'intorno dei 9 ed anche titoli più "stabili" come Generali e la galassia Unipol procedono ben sopra il 6%. E' stato un mercato mostruoso. Apertura USA e andamento del Crude sempre a rialzo sin dalla mattina (future) hanno supportato l'andamento fino al close euro.

Cosa dire ? Con tutta onestà il rialzo di oggi ci ha colto di sorpresa e rende ancora più ingarbugliata ed intrigante la prospettiva dei mercati. Vero è che i trend arrivano quando meno ce lo ci si aspetta (è proprio una nostra massima) ma avevamo avuto chiari segnali ribassisti nei primi due mesi e la durabilità del trend ovvero la fiducia al bull market era bassissima e poteva essere riposta solo a determinate condizioni di cui non avevamo mai avuto evidenza close weekly. Con questo close, invece, abbondantemente sopra livelli di fan ed all'importantissimo Gann Leve 18791, la situazione si ri-presenta bullish, anche su timeframe mensile, ma al tempo stesso siamo solo al 50% della feroce gamba ribassista avviata a fine 2015 (il level è 18717) e quindi il pattern non ha maturato nessuna conferma "pratica" ai segnali esoterici, dato lo scarto risicato (sebbene matematicamente over). A sfavore della bullish continuation c'è ipercomprato, c'è una seduta da volumi non eccezionalmente elevati (proprio sui titoli che ieri avevano chiamato stop e reversal bearish su short coverage, come UC), e c'è un timing di Bradley inversivo, scenario che su USA potrebbe essere compatibile anche con nuovi massimi ma che su Europa non riusciamo ad immaginare manco sognando... Comunque sia studieremo il tutto nel weekend andando ad accettare l'evidenza analitica, soprattutto se bullish visto che noi siamo eternamente long, pur se selettivamente; ad esempio oggi non compreremmo mai UC, magari BMPS sì come più volte raccomandato su Privè.

Per il trading abbiamo rafforzato le posizioni short su FTS/MIB in area 18630, e quindi su queste lasciamo circa 300 punti al close e le porteremo, se del caso, fino a stop. A metà mattina abbiamo rafforzato ENI per un bilanciamento di posizione, non c'è stato modo in questi giorni di prenderla ai prezzi che volevamo. Il portafoglio comunque si è apprezzato, anche se di poco e ben sotto le performance del listino, e questo è quello che conta di più. L'impostazione con un forte peso di hedging ribassista su S&P500, non ha compromesso le performance perchè il rafforzamento dell'euro ci calmiera la perdita in dollari, avendo appunto "venduto USD" ed avendo un euro più forte per ricomprare le posizioni (SP500) in quella moneta. I rialzi sui titoli USA invece hanno portato incrementi di valore così come l'obbligazione venezuelana rafforzata giorni fa a 40$ e che oggi vale intorno a 42$. Dopo lo stacco cedolare vedremo il da farsi, sicuramente alleggeriremo, data la view sul crude che sta arrivando a capolina; così crediamo anche per S&P500 oggi al test della sua MM200, quantomeno per un salutare consolidamento che è stato abilmente evitato dal brokerage fino ad oggi.

Buon WE

posted on 18:18

link

. . . . .

Seduta BCE Marzo 2016

10 March, 2016

Non vogliamo farla lunga oggi anche se la seduta era, sui fondamentali, fra le più importanti dell'anno: un po siamo stanchi un po gli sforzi li dedichiamo ai nostri clienti. Nei fatti Draghi, o meglio il front end della BCE, lascia tutti senza parole, per così dire, con importanti misure a supporto del sistema bancario, delle corporate e della circolazione di denaro all'economia reale. Altrove potrete trovare tutti i dettagli del caso. Misure che probabilmente erano note ai suoi amichetti tanto che l'indice non aveva mai perso area 18000 e nemmeno oggi ha fatto uno spike-down proprio per non dar modo di entrare a rialzo. Misure più che straordinarie come questa, uniche direi, hanno sempre una doppia faccia: se l'over-achievement da un lato rilassa la situazione dall'altro è testimonianza di problemi molto forti nella misura in cui quanto fatto fino ad oggi non ha apportato risultati soddisfacenti e le prospettive dell'Europa non sono sicuramente positive. I mercati sono esplosi sulla notizia, parliamo di 1000 punti FTSE/MIB fatti in 20 minuti, con sfondamento non solo dei 18500 ma addirittura di area 19000 (per noi era inatteso over 18800), con un poderoso +4% intraday e con prospettiva anche dei 19300, a dirla tutta. Però, come da classica seduta BCE e come da nostra previsione, si è configurato un

market top, almeno nell'intraday, andando a rimangiarsi tutto il gain fatto, con velocità e soprattutto con volumi superiori a quelli scambiati sulla strappatona a rialzo già sulla flessione in area 18670 (es UC dopo il +12%), netta dinamica di DISTRIBUZIONE dei mercati di oggi. Abbiamo quindi mandato un update intraday, come raramente facciamo, suggerendo operatività short ed indicando che noi stessi eravamo entrati short in area 18667, in anticipo rispetto al segnale teorico "closed sotto Gann Level 18880". E adesso ? Ci vien da dire,

e adesso sono cazzi tuoi... sia a chi crede ancora a Babbo Natale (ossia non vende i titoli quando in intraday fanno +12% tipo UC), soprattutto in un anno come questo dove i mercati hanno perso il bull market, sia a chi non ha voluto osare a ribasso pur se avevamo parlato di market top e di negatività (al punto che sembravamo dei dissociati quando il mercato oggi viaggiava a 19000 punti). Tant'è, sempre con molta onestà ... non siamo certo amici di Mario Draghi che sappiamo news in anticipo, anzi siamo loro nemici.

Per il trading non siamo stati perfetti ma ci siamo avvicinati al top: purtroppo eravamo fuori TOL al momento della strappata a rialzo e quindi è stato eseguito un ordine automatico di sell di un minilong, sul livello di SL contrattuale di un nostro minishort 18500, compagno d'hedging caduto oggi in guerra (e che abbiamo già parzialmente vendicato). Dovevamo mettere per forza l'ordine automatico a 18500 altrimenti avremmo rischiato di rimanere con il cerino in mano, ossia con lo short contrattualmente estinto ed il long sotto questo livello al momento della vendita... tipo cornuti e mazziati. In realtime avremmo certamente lasciato correre, in trailing stop, e magari chiuso a 18800/19000... Comunque resto bene, come da operatività siamo entrati long sul target dello short EUR/USD, comprando EUR a 1.08 e vendendo a 1.105, via pezzi ETF LONG X5 EUR/USD; qui gli abbiamo tolto 10 punti percentuali al brokerage Forex (smaghinavano senza far conto con USA...). In area 18670 ci siam messi short su FTSE/MIB, ossia abbiamo incrementato le posizioni in PTF (le altre appunto sono andate a SL) portandoci a casa circa 300 punti di move, e rimanendo con un PTF a regola d'arte: long su titoli, short (su USA e FTSE/MIB) via prodotti derivati SEDEX, in logica di hedging e trading short (dinamico intraday o multiday). I titoli non li vogliamo vendere perchè non sono in profitto, come sempre lavoriamo esenti stop loss sull'equity a mezzo titoli.

posted on 18:10

link

. . . . .

Seduta del 9 marzo 2016

09 March, 2016

Anche oggi in netto di ritardo per via di impegni di lavoro, vogliamo prima lisciare un paio di commenti "extra" su due fatti che non abbiamo avuto modo di commentare in precedenza.

Il primo è quello di ringraziare Dio nostro Signore per la pioggia che ha dato all'Italia in questo ultimo periodo, normalizzando la situazione di siccità che avrebbe avuto sviluppi drammatici sulla natura ed anche sulla stessa vita dell'uomo, in un'estate che sarebbe stata drammatica, ossia anche arida oltre che calda (altro che paese tropicale, vera e propria Africa); è stata la cosa che abbiamo desiderato di più in questi giorni e che fortunatamente si è avverata. Il secondo commento è sull'omicidio di Roma, quello "per sperimentare cosa si provava". Non abbiamo parole, francamente, per descrivere il dispiacere e l'inaccettabilità di queste cose, frutto del mostro metropolitano "Roma" e frutto anche di questa società priva di valori di ogni tipo, nata con Berlusconi ed evoluta con Renzi. In tutti noi sorge spontanea l'idea della reintroduzione della pena di morte per reati contro Natura (genitori e figli) o di crudeltà come questa, anche se siamo contrari alla pena di morte sia come concetto e sia come probabile applicazione proprio contro i deboli (come avviene in ogni paese del mondo che la pratica). Per questo motivo voteremmo "no" alla pena di morte ma con l'impegno, di noi tutti, ad aver il DOVERE di uccidere questi mostri, a qualsiasi costo, nel momento in cui tocchino le persone a noi vicine (come, figli, genitiori, fratelli e la propria compagna/o). Sarebbe la missione della nostra vita, anche in termini civili, oltre che "etici", perchè è sicuro che tra 20 anni, al più, questi soggetti persone saranno nuovamente liberi di uccidere.

Passando ai mercati giornata "surprise" almeno per noi che si aspettavamo un andamento di ribasso almeno la mattina, mentre invece i mercati aprono in frazionale positivo e poi attaccano a rialzo mantenendosi forti tutto il giorno, col supporto del Crude e degli Americani (i cinesi evidentemente non vanno più di moda questo periodo...) Tecnicamente non è successo nulla di particolare, nel senso che non si è nemmeno colpita area 18500, ed al tempo stesso, in tutti questi giorni, ogni andamento ribassista non ha mai generato un pattern ribassista, in quanto ogni close è stato contrassegnato da rebound sui nostri livelli di supporto (ex-resistenze area 18000/200 FTSE/MIB) e senza mai bearish reversal pattern di costruzione tecnica. La spiegazione di tutto questo è l'evento BCE di domani dove per farla breve potrebbe configurarsi anche un market top in volatilità, e comunque vada (domani) il trimestre a questo punto non lo vediamo affatto bene e sembra segnato a ribasso a meno di una rarissima possibilità che si tramuti in un bull market esplosivo, anzichè bearish; questo per via del segnale netto inversivo del Major di Bradley più volte commentato. Abbiamo tempo per questa analisi, con ulteriori supporti decisionali al 21 Marzo, ma resta comunque un mercato particolarmente difficile nel breve periodo sul quale è più facile sbagliare che fare bene.

Per quanto concerne il trading, come da nostra Operatività, ci siamo messi short oggi in open (poco dopo, in area 18100) e non abbiamo chiuso la posizione in quanto abbiamo applicato il livello di SL tecnico che è over 18500 closed (meglio ancora 18670), ed assolutamente non in spike, tipo domani. Si tratta evidentemente di posizioni di hedging avendo anche certificati long proprio a fair-value di 18100, posizioni che comunque non chiuderemo se non a SL d'ufficio. In verità abbiamo tentato acquisti in open su Generali, ENI, Campari, su potenziale ribassone "strappa-long" in open ma l'apertura è stata "forte" e non siamo entrati in attesa che si manifestasse. Il pomeriggio poi siamo stati fuori tutto il giorno. Bene cmq il nostro PTF oggi che si apprezza al close di qualche frazione di punto nonostante l'hedging che è divenuto quasi trading.

posted on 19:00

link

. . . . .

Seduta del 8 marzo 2016

08 March, 2016

La seduta di oggi è iniziata ieri sera con il close USA positivo per qualche "millimetro", attivando un setup TC-52 week positivo e dandoci speranza che i mercati reggeranno un altro anno ancora (ma poi cadranno a piombo nel più classico dei bear market), a meno che non cambino le ciclicità TC-52 S&P500 come già successo agli S9P, visto che sono impianti di lunga data (2009) e visto che nulla è eterno. Nel trimestre la situazione rimane invece molto pericolosa ed estremamente incerta, qualunque cosa possa fare BCE giovedì (ipotesi di market top ricordiamo). Il cattivo dato Cinese (Bilancia commerciale dimezzata rispetto al precedente), che abbiamo letto stamattina (in verità ci alziamo che è ancora notte), ha avviato un mercato europeo negativo che poi ha ricostruito un rebound bullish, proprio come ieri, andando a fare una sorpresina da area 17700 in area 18200 FTSE/MIB con un incremento di circa 500 punti intraday che non sono affatto pochi. Tutto si sviluppa, in teoria, sul rilassamento Brexit e sui meeting Euro che rilanciano il settore bancario; ha supportato proprio il settore finance i mercati visto lo storno pesante del Crude. Il Close FTSE/MIB è sempre in area fan e Gann level nostante l'aumento di volatilità nel pomeriggio con America e crude a ribasso. Quindi non ci sono verdetti ed il mercato, per definizione, rimane bullish anche se un po "sfiancato".

Per il trading abbiamo venduto short FTSEMIB in area 17870 portando a casa un altro piccolo profitto e volevamo ricomprarli in area 18150, ma alla fine cercavamo più occasioni da long, combattiti fra UC, Engie, Ahold Kon, Campari ed altri titoli del settore consumer/food; non c'è sembrato il caso di "anticipare" acquisti visto che non è sicuramente roba a sconto. Stiamo analizzando Ahold Kon sui fondamentali per eventuale operatività domani in open soprattutto se chiude un gap-up rimasto aperto. Buona come differenziazione geografica e settoriale in rimpiazzo a WFM. Invece ci siamo comprati un altro po di pezzi dell'obbligazione Venezuelana che il 15 paga cedola, anche se non ci tornano i conti sull'eseguito. Al di la del fatto che non abbiamo l'informativa realtime e che abbiamo inserito un ordine a 40$ e ci hanno eseguito a 40$ ... la transazione appare fatta a 43$, inspiegabili pure se con il disaggio di emissione/rateo, più commissioni. Comunque oggi non è andata bene, aprivamo in forte perdita su short crude (che ieri aveva continuato a salire) e che quindi oggi non è passato nemmeno tornato su PMC (siamo 1 punto sotto sul sottostante, 5 sul prodotto leva 5), si sono poi deprezzati un po tutti i nostri titoli "pesati" fra cui appunto obbligazione Venezuelana, Oro, ETF Russia, e titoli del settore OIL, chiudendo con un -1% rispetto alla stessa ora di ieri.

posted on 18:50

link

. . . . .

Seduta del 7 marzo 2016 - TC52 week USA

07 March, 2016

Seduta di inizio settimana, su eventi esoterici di nostra analisi, che inizia con forte ribasso ma che si presenta volatile, con chiusura in recovery come da grafico orario sul FTSE/MIB. Le quote di resistenza vissute nella precedente settimana, con alcuni target tecnici completati su S&P500 (es middle weekly), hanno avviato un momento di riflessione sui mercati nonostante il crude continui la sua ascesa, fatto che appare significativo laddove il crude non continui nella sua salita andando ad aggravare la situazione sul comparto Oil & Gas e quindi sugli indici. Come noto non ci è piaciuto questo rimbalzo così lungo e forzato, da volumi relativamente bassi, ed avremmo visto con favore un ribasso dei mercati nella settimana precedente ed in questa, che sarebbe stato molto salutare per le prospettive. Il fatto che un eventuale ribasso arrivi proprio in questa settimana non darebbe una view chiara ai setup in corso (es quelli di Bradley) ma comunque cercheremo di fare il meglio possibile nella nostra analisi, considerando anche l'altra difficoltà che oggi è giorno di setup TC-52 week USA (setup del 6 marzo 2009 - 667 S&P500) e che regolerà le prossime 52 settimane su USA, e di conseguenza anche sul nostro mercato. Molto importante il close USA quindi anche se, in caso di chiusura negativa, avremmo dei dubbi di lettura: il 6 marzo è capitato di domenica, il venerdì il close è stato positivo, un close negativo oggi ci richiederebbe necessariamente una validazione al primo intervallo utile, quindi a 45° (meglio 90°) del ciclo annuale. In sintesi sono giorni di setup di medio e lungo periodo ed il rischio è che non siano chiari.

Detto questo oggi abbiamo eseguito un riposizionamento sul mercato e nonostante l'andamento negativo abbiamo chiuso con un +0,7% rispetto al venerdì sera, quando Transocean (simbolo RIG) faceva +23% (perdendo poi 6 punti al close). Questo grazie anche all'andamento dei metalli preziosi ben raccomandati da inizio anno, nonostante snobbati dalle grandi menti della borsa (i geni). Abbiamo innanzitutto aperto altro short su S&P500 (sempre di logica hedging) a mezzo certificati a strike BNP, poi chiuso in profit un pezzo di short FTSEMIB a 17900, poi chiuso un long EUR/USD che non ci ha dato soddisfazioni (fra costi di commissioni e scarso investito leva 5), acquistato short Crude a mezzo ETF Boots WTI 3x short Crude (che al close è già sotto del 6%) e liquidato nostri pezzi WFM in largo profit percentuale (+19%) andando a diminuire nettamente l'esposizione su USA. In verità dei titoli USA abbiamo delle American Depositary (es Credit Suisse, Vodafone) e quindi sono più legate ad Europa che ad economia Americana, e questo ci dispiace, ma dovevamo monetizzare qualcosa e l'ipervenduto WFM ci ha suggerito di venderli per passare magari ad altro più significativo in termini di posizionamento strategico; ri-valuteremo il PTF nei prossimi giorni in caso di marcato ribasso dei titoli che stiamo pedinando.

posted on 18:43

link

. . . . .

Magari fosse (4 Marzo 2016)

04 March, 2016

Commentiamo una nuova seduta positiva sui mercati azionari Euro ed attualmente anche in USA. La seduta è stata caratterizzata da piattezza mattutina e poi da tentativo di affondo a ribasso a cavallo dell'apertura USA, con dati macro su "buste paga" e tasso di disoccupazione che hanno dato evidenza di buona salute dell'economia americana. Inizialmente infatti la lettura "duale" del dato è stata negativa, perchè aumenterebbe la probabilità di nuovi aumenti dei tassi, ma in realtà poi è prevalsa la seconda lettura ossia quella dei "fondamentali buoni" e quindi USA si è ripresa e con essa tutti i mercati euro che pensano di seguire il gigante americano nel data-flow fondamentale (ma non è proprio così). Il crude in rialzo ha poi dato forza al movimento sigillando il rialzo.

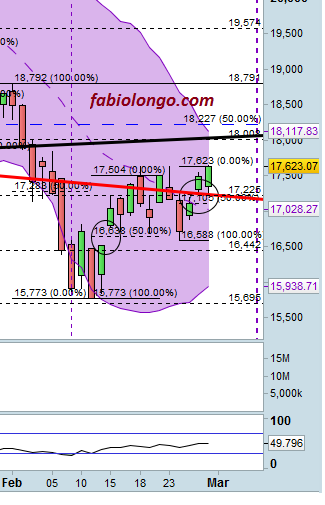

In tutto questo il FTSE/MIB non ha mai perso area 18000, livello sotto il quale sarebbe scattato un segnale ribassista come da nostra operatività (l'altro era su "bull-trap" over 18500); al close questo segnale non c'è e l'evidenza razionale è quella di un test, più che di una vittoria, sul gruppo delle nostre resistenze esoteriche, che avremmo considerato vinte con area 18600/700 anche se matematicamente siamo leggermene over. Potrebbe instaurarsi adesso un fenomeno di "camminamento su Fan", ma in ogni caso il commento da farsi è "Magari fosse" (che si siano vinte le resistenze e recuperati pattern di forza), perchè 1 mese fa non ci avremmo mai creduto. Francamente, pur se di animo e di PTF rialzista, non ci crediamo ed anche se fosse non sarebbe questo l'andamento migliore in quanto, come detto tante volte, provocherebbe INVSERSIONE su Bradley che non possiamo che leggere a ribasso dato un massimo di 24000 da violare per dare un senso all'interpretazione rialzista. Ma c'è ancora una settimana e magari, non per il crude e non per i dati economici ma per un attentato terroristico (che non ci auguriamo), il mercato andrà a ribasso proprio quando sta scadendo il tempo utile per disegnare il setup di Bradley. Quello che ci auguriamo è un segnale netto, in un modo o nell'altro. Per adesso il segnale è di divergenza quindi inversione, quindi si apre uno scenario almeno da hedging massiccio.

Per il trading oggi non abbiamo fatto nulla, attendevamo i 18500 in mattinata per metterci short oppure la rottura di 18000 closing. Nessuno dei due eventi, ovviamente, si è verificato. Ci siamo allegeriti di Saipem in profit, completando una piccola missione, ed oggi il PTF brilla complessivamente del 1.8%, in OVERPERFORMANCE rispetto agli indici, dato il peso dei titoli energetici (RIG +10%), il buon andamento dell'oro e di tutti i metalli preziosi, e l'heding rimasto piatto con le medesime perdite di ieri, per via del movimento frazionale dei mercati. Siamo contenti del PTF impostato anche se non siamo stati perfetti (e fortunati) nell'operatività sugli short nei giorni precedenti.

Buon WE.

posted on 18:20

link

. . . . .

Seduta del 3 marzo 2016

03 March, 2016

Giornata estremamente piatta, che abbiamo seguito a tratti per via forti di impegni di lavoro, caratterizzata da stallo totale sulle nostre resistenze ma da un comportamento ancora di forza in cui il mandato brokerage sembra quello di non perdere nemmeno un punto. Il FTSE/MIB aggiorna nuovi massimi di periodo così come gli altri indici tentano l'attacco ai level di ieri, ma la cosa che conta di più è che il mercato non ha perso mai area 18000 che attiverebbe segnali ribassisti dopo la pseudo-dojy di ieri in ipercomprato (scenario più netto è su DAX). Anche oggi il mercato ci snobba e non tocca quota 18500, diciamo in una dinamica singolare in quanto a stallo, e domani inizieranno a cambiare i timing (che vedremo valorizzati nella timing chart): scadenza di una porzione minor Time Cycle 52-week che era bullish, ingresso in Gann Wheel Opposite FTSE/MIB (periodo di massimo) ed altra robetta che creerà comunque dinamismo sul nostro mercato. Non ci siamo dimenticati della storia del Major Setup di Bradley, discussa a fine Febbraio (consulta Archive) ma obiettivamente tutto rimane ancora compatibile con ogni tipo di setup, visto che mancano diversi giorni e visto che non si stanno spaccando le resistente e S&P500 sembra indebolirsi; nemmeno lui a vincere le resistenze e se non si sale poi si scende... In sintesi i Tori hanno corso ovunque, in America ed in Europa, e stanno tirando un po il fiato senza vole dare spazio all'orso. Vedremmo con grande piacere una fase di debolezza che creerebbe un "setup correttivo" di Bradley fino a Luglio, quindi magari potremo vedere nuovi massimi rimanendo dentro i precedenti minimi... Nel frattempo America si distrae con la storia di Trump e l'Europa inizia a far la conta di 1 milione e passa di profughi giunti nelle nostre terre. Qualcuno forse si inizierà a domandare quanto costerà questa roba, e che civiltà produrrà, ossia popoli senza identità e senza tradizioni con il solo obiettivo del denaro. Noi siamo totalmente contrari a questo esodo, un po alla Trump vorremo chiudere le frontiere ma al tempo stesso mettere in condizione queste masse di vivere a casa loro, creando anche un nuovo mercato portando tecnologie e prodotti e dando lavoro alla nostra gente e nelle nostre terre. In ogni caso il mondo globale non ci piace, sono le identità che creano le eccellenze, e non ci piacciono Ebrei, Mussulmani, Cinesi e Tedeschi, ognuno per motivi specifici. Ci piacciono invece i Francesci, gli Inglesi, i Russi e gli Americani. Ci si perdoni la lunga parentesi con poca attinenza al mercato.

Per il trading non abbiamo fatto nulla. Il PTF da inizio mese si è apprezzato del 4.2% portandoci in pareggio da inizio anno, grazie proprio ai titoli del settore Oil&Gas ed al recupero dei nostri bancari su cui ultimamente avevamo dato segnalazioni nette su BMPS e UC. Non siamo di view positiva per il futuro, almeno ad oggi, pertanto i value investor ci perdoneranno se domani porteremo a casa qualche profit visto che a ri-comprare si fa sempre in tempo, a vendere evidentemente no.

posted on 18:21

link

. . . . .

Seduta del 2 Marzo 2016

02 March, 2016

E' stata una seduta relativamente piatta con mercati che rimangono sempre in zona resistenza, ossia aggiornano nuovi massimi ma senza "strafare". Il FTSE/MIB si porta in area 18200 aggiornando di soli 200 punti rispetto a ieri dopo una corsa di 1500 punti nelle ultime 4 sedute. Il pomeriggio, con apertura USA incerta, a scarso move ed anche volatile, rallenta un po tutto, come se non ci fossero altri "buoni motivi" per continuare a salire. Il comportamento di forza è comunque netto, benchè a nostro avviso forza apparente, avendo tenuto i livelli di resistenza con un preciso 18012 di minimo FTSE/MIB su un Gann level a 18008. USA invece punta alla sua resistenza, il famoso 1990/95, mentre crude, volatile, fa comunque una strappata a rialzo allineandosi allo scenario di forza dei mercati azionari. Anomalo in questo senso il progresso del GOLD che continua a rialzo, tipo trattore verso la sua meta; proprio perchè ha una meta esoterica stravolge le correlazioni da manuale.

Non possiamo dire molto in quanto a prospettiva, anche se area 18500 FTSE/MIB sarebbe un target da farsi almeno in spike. Vengono un po meno, dopo attenta analisi di transato, le considerazioni sui razionali dello spike già indicate ieri, in quanto non abbiamo visto molto denaro sul prodotto finanziario SEDEX in questione, ne nei periodi precedenti ne nella seduta di oggi. Pertanto il breve termine acquista anch'esso connotati di incertezza mentre il FTSE/MIB rimane bearish su trend primario fino a diversa evidenza. Ovviamente ci farebbe piacere constatare un change of mind del mercato, confermando almeno queste quote a chiusura settimanale.

Per il trading oggi siamo partiti con nostri mezzi tattici ben armati: doveroso acquistare long FTSE/MIB per 3 dei pezzi short FTSE/MIB in PTF, in stile imperialista "per ogni nostro morto ne faremo 3 nemici", ma al tempo stesso abbiamo anche dovuto comprare equivalenti pezzi short a strike relativamente alto, area 20000. Questo secondo acquisto è di posizione nel momento in cui i long per qualche motivo non vada a target. Se il mercato scende bombardiamo con svariati pezzi short, inclusi quelli critici ed i leva 7 daily, se il mercato sale prendiamo profitto a target e lasciamo gli short come hedging. Spero sia chiaro. Acquistato anche un long EUR/USD sia come trade per ipervenduto sia per hedging di posizioni azionarie in USD (scelto l'ETF x5 JE00BMM1XD84). Sul EUR/USD i mercati scontano probabilmente molto di più delle mosse che farà Draghi e che non faranno gli Americani per tenere il dollaro debole. Il cambio è sempre cosa difficilissima, vedi EUR/CHF completamente "alla cazzum", ma come per i buoni titoli nel tempo tutto si normalizza. Comunque giornata non piacevole in quanto a scarso move e con un rinvio del target rialzista o dell'avvio del bearish reversal; tutto come ieri.

posted on 18:19

link

. . . . .

Opening Marzo 2016 su nostre resistenze

01 March, 2016

Si apre marzo con una seduta surprise in quanto ci aspettavamo almeno una mattinata di debolezza sui mercati euro, mentre invece si apre nell'intorno della parità e poi si viaggia a rialzo, rialzo che si amplifica con i dati americani ISM e con l'apertura di S&P500 che al momento procede in largo positivo. Il FTSE/MIB, su quale avevamo strategia long sui ribassi (per scarso upside rialzista, se avesse aperto forte) e short sui rialzi, arriva proprio dove pensavamo che sarebbe arrivato in caso di bullish continuation, ossia area 18000/100 dove passa una fan bullish (da sotto è resistenza), una BB+, un Gann Level 18008, ed altra robetta come una resistenza S9P. Sapete quanto siamo gelosi della nostra impiantistica ma dato l'evento riportiamo il grafico pubblicato questa mattina ore 6:00 dove

i livelli di resistenza sono particolarmente nitidi. Siamo quindi sulla scia del segnale long sul weekly e francamente la cosa non ci piace, in quanto a prospettiva, per le considerazioni sull' Inversione del Major di Bradley che facevamo nel post di ieri (consulta sezione Archive). Ci è presa questa fissa che il rialzo non è salutare, non ovviamente per i gap-up aperti che in genere sono deterrenti ad ingressi long ai trader, quanto per la prospettiva di Bradley, cosa che sarebbe anche ancora "evitabile" laddove dopo la polarizzazione del TC-52 week che attende FTSE/MIB al 4 Marzo sopra 18547 (porzione minor), il mercato potrebbe tornare a correggere "scongiurando" la divergenza (quindi l'ipotesi di nuovi minimi). A supporto di andamenti temporaneamente rialzisti, in area 18500, ci sono degli SL su dei certificati SEDEX, la sicura anticipazione agli amici di Draghi delle notizie che verranno date al prossimo meeting BCE, ma di contro il gruppo di restistenze è fortissimo e potrebbe essere una purga di posizioni short considerando anche che le evoluzioni della politica estera Italiana potrebbero portarci verso una guerra reale con la Libia. Non siamo mai allarmisti ma c'è questa probabilità. I codardi che stanno al Governo, ossia lo stronzetto Renzi e quelle 4 puttanelle che gli girano intorno, non potranno non seguire l'indicazione degli USA e quindi loro malgrado dovranno avallare la volontà americana, guerrafondaia, in tradizione Italiana del '900 contro il nord Africa (sempre finita a schifio...). Da un certo punto di vista siamo contenti perchè in primis il fenomeno di emigrazione si evita mettendo quei popoli in condizione di rimanere a casa loro, secondariamente perchè io sarei per "piallare" completamente quei territori perchè solo dalla cenere dei mostri potrà rinascere un terreno fertile di brave persone. Chiusa la parentesi di politica estera, non vediamo comunque bene questo rialzo, non ci piace, siamo contrarian e non parteciperemo se non in modo tattico.

Per quanto riguarda il trading soffriamo per i pezzi short che ieri ci sono rimasti sul groppone, -800 punti da ieri e SL contrattuale in vista. Dire che ci rode il culo è dire poco.... e dovremo quindi applicare una contromisura tattica nel senso che per ogni certificato short morto ne dovranno andare a goal almeno 3 long... quindi sopra le resistenze puntiamo, nostro malgrado, a rialzo. Proprio per questo oggi, con ordini immessi a metà mattina (visto che siamo stati fuori TOL fino a poco fà), ci siamo liberati di alcune posizioni tipo Campari sui massimi di giornata (+12% nostro profit) e DAX che oggi ha spaccato forte come da nostre precedenti segnalazioni, questo a mezzo certificati a strike dove abbiamo portato a casa 13 punti di gain. Questa liquidità e riduzione di esposizione long ci permetterà di regolare i conti sul certificato short focalizzando una singola posizione su FTSE/MIB. Per il resto giornata positiva, complessivamente, nonostante scesa del obbligazione venezuelana e leggero calo metalli preziosi, ma chiaramente senza la posizione short oggi avremmo fatto benissimo e questo fatto ci tormenta minuto dopo minuto.

posted on 18:52

link

. . . . .

fabiolongo.com TradeBlog

fabiolongo.com TradeBlog

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Si apre marzo con una seduta surprise in quanto ci aspettavamo almeno una mattinata di debolezza sui mercati euro, mentre invece si apre nell'intorno della parità e poi si viaggia a rialzo, rialzo che si amplifica con i dati americani ISM e con l'apertura di S&P500 che al momento procede in largo positivo. Il FTSE/MIB, su quale avevamo strategia long sui ribassi (per scarso upside rialzista, se avesse aperto forte) e short sui rialzi, arriva proprio dove pensavamo che sarebbe arrivato in caso di bullish continuation, ossia area 18000/100 dove passa una fan bullish (da sotto è resistenza), una BB+, un Gann Level 18008, ed altra robetta come una resistenza S9P. Sapete quanto siamo gelosi della nostra impiantistica ma dato l'evento riportiamo il grafico pubblicato questa mattina ore 6:00 dove i livelli di resistenza sono particolarmente nitidi. Siamo quindi sulla scia del segnale long sul weekly e francamente la cosa non ci piace, in quanto a prospettiva, per le considerazioni sull' Inversione del Major di Bradley che facevamo nel post di ieri (consulta sezione Archive). Ci è presa questa fissa che il rialzo non è salutare, non ovviamente per i gap-up aperti che in genere sono deterrenti ad ingressi long ai trader, quanto per la prospettiva di Bradley, cosa che sarebbe anche ancora "evitabile" laddove dopo la polarizzazione del TC-52 week che attende FTSE/MIB al 4 Marzo sopra 18547 (porzione minor), il mercato potrebbe tornare a correggere "scongiurando" la divergenza (quindi l'ipotesi di nuovi minimi). A supporto di andamenti temporaneamente rialzisti, in area 18500, ci sono degli SL su dei certificati SEDEX, la sicura anticipazione agli amici di Draghi delle notizie che verranno date al prossimo meeting BCE, ma di contro il gruppo di restistenze è fortissimo e potrebbe essere una purga di posizioni short considerando anche che le evoluzioni della politica estera Italiana potrebbero portarci verso una guerra reale con la Libia. Non siamo mai allarmisti ma c'è questa probabilità. I codardi che stanno al Governo, ossia lo stronzetto Renzi e quelle 4 puttanelle che gli girano intorno, non potranno non seguire l'indicazione degli USA e quindi loro malgrado dovranno avallare la volontà americana, guerrafondaia, in tradizione Italiana del '900 contro il nord Africa (sempre finita a schifio...). Da un certo punto di vista siamo contenti perchè in primis il fenomeno di emigrazione si evita mettendo quei popoli in condizione di rimanere a casa loro, secondariamente perchè io sarei per "piallare" completamente quei territori perchè solo dalla cenere dei mostri potrà rinascere un terreno fertile di brave persone. Chiusa la parentesi di politica estera, non vediamo comunque bene questo rialzo, non ci piace, siamo contrarian e non parteciperemo se non in modo tattico.

Si apre marzo con una seduta surprise in quanto ci aspettavamo almeno una mattinata di debolezza sui mercati euro, mentre invece si apre nell'intorno della parità e poi si viaggia a rialzo, rialzo che si amplifica con i dati americani ISM e con l'apertura di S&P500 che al momento procede in largo positivo. Il FTSE/MIB, su quale avevamo strategia long sui ribassi (per scarso upside rialzista, se avesse aperto forte) e short sui rialzi, arriva proprio dove pensavamo che sarebbe arrivato in caso di bullish continuation, ossia area 18000/100 dove passa una fan bullish (da sotto è resistenza), una BB+, un Gann Level 18008, ed altra robetta come una resistenza S9P. Sapete quanto siamo gelosi della nostra impiantistica ma dato l'evento riportiamo il grafico pubblicato questa mattina ore 6:00 dove i livelli di resistenza sono particolarmente nitidi. Siamo quindi sulla scia del segnale long sul weekly e francamente la cosa non ci piace, in quanto a prospettiva, per le considerazioni sull' Inversione del Major di Bradley che facevamo nel post di ieri (consulta sezione Archive). Ci è presa questa fissa che il rialzo non è salutare, non ovviamente per i gap-up aperti che in genere sono deterrenti ad ingressi long ai trader, quanto per la prospettiva di Bradley, cosa che sarebbe anche ancora "evitabile" laddove dopo la polarizzazione del TC-52 week che attende FTSE/MIB al 4 Marzo sopra 18547 (porzione minor), il mercato potrebbe tornare a correggere "scongiurando" la divergenza (quindi l'ipotesi di nuovi minimi). A supporto di andamenti temporaneamente rialzisti, in area 18500, ci sono degli SL su dei certificati SEDEX, la sicura anticipazione agli amici di Draghi delle notizie che verranno date al prossimo meeting BCE, ma di contro il gruppo di restistenze è fortissimo e potrebbe essere una purga di posizioni short considerando anche che le evoluzioni della politica estera Italiana potrebbero portarci verso una guerra reale con la Libia. Non siamo mai allarmisti ma c'è questa probabilità. I codardi che stanno al Governo, ossia lo stronzetto Renzi e quelle 4 puttanelle che gli girano intorno, non potranno non seguire l'indicazione degli USA e quindi loro malgrado dovranno avallare la volontà americana, guerrafondaia, in tradizione Italiana del '900 contro il nord Africa (sempre finita a schifio...). Da un certo punto di vista siamo contenti perchè in primis il fenomeno di emigrazione si evita mettendo quei popoli in condizione di rimanere a casa loro, secondariamente perchè io sarei per "piallare" completamente quei territori perchè solo dalla cenere dei mostri potrà rinascere un terreno fertile di brave persone. Chiusa la parentesi di politica estera, non vediamo comunque bene questo rialzo, non ci piace, siamo contrarian e non parteciperemo se non in modo tattico.![]()